آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

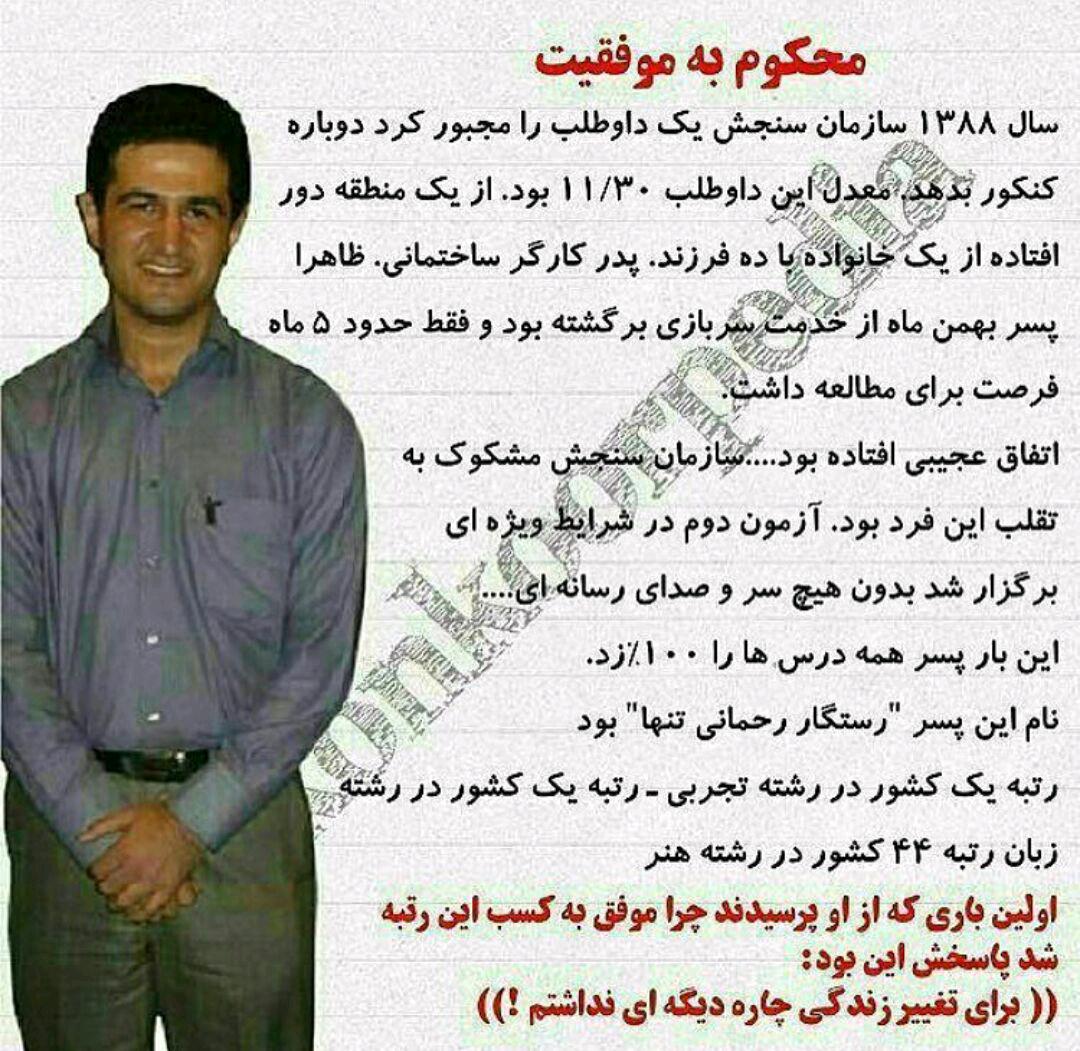

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

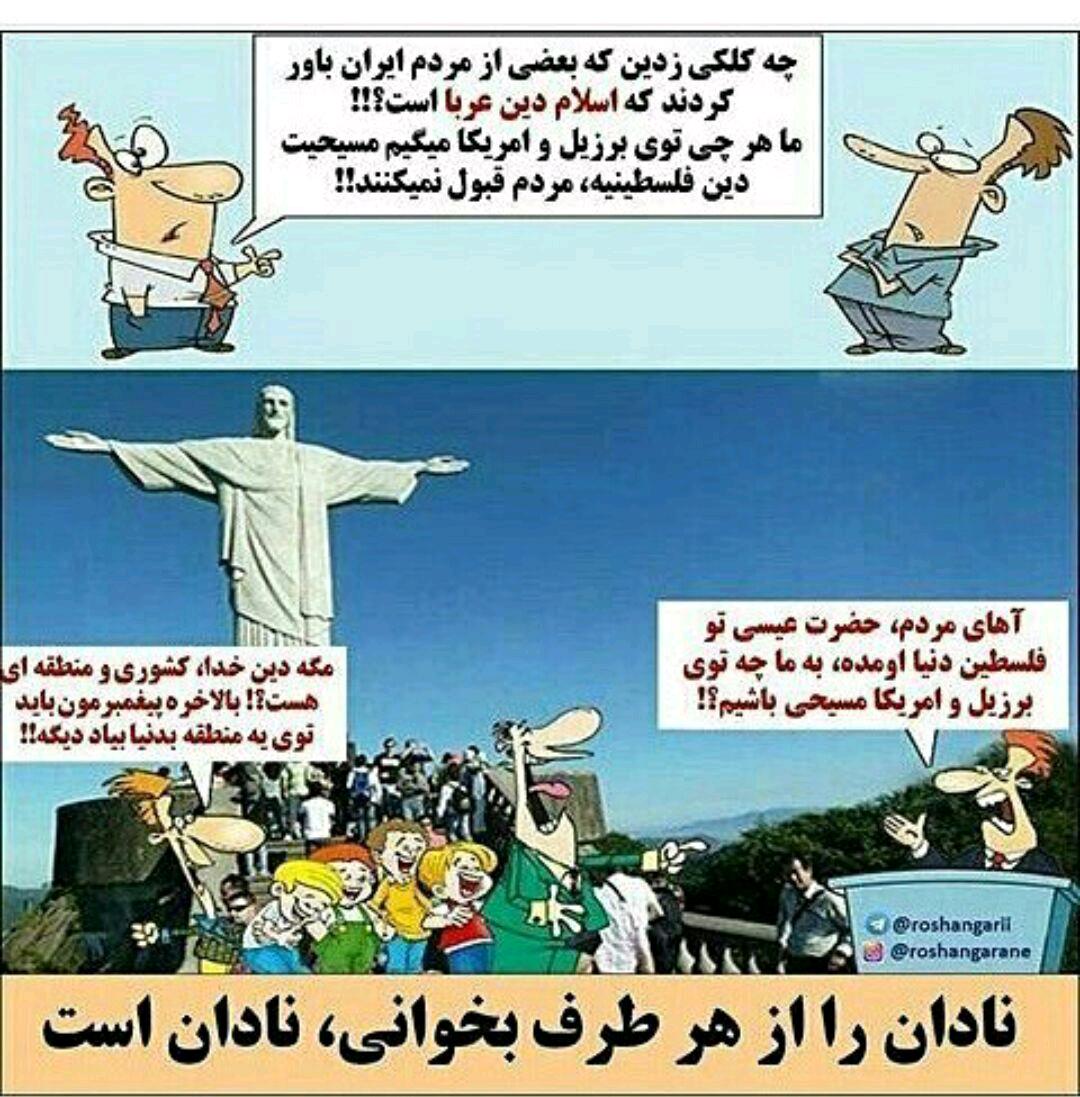

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

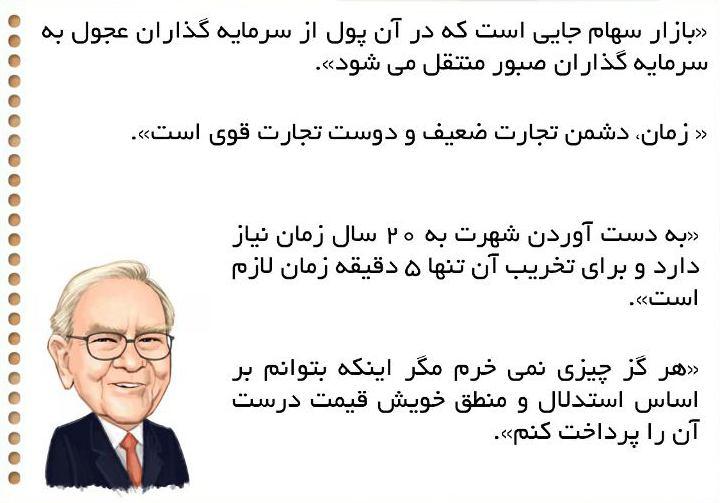

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

تعریف غلبه بر موانع

تعریف غلبه بر موانع بزرگترین هدیه خداوند به انسان ناشکر

بزرگترین هدیه خداوند به انسان ناشکر هیچ وقت برام مهم نبوده که....

هیچ وقت برام مهم نبوده که.... ناتوانی در استفاده از هوش

ناتوانی در استفاده از هوش زن فلج سریع ترین زن روی زمین

زن فلج سریع ترین زن روی زمین بخشیدن و تعریف کردن را بیاموزید

بخشیدن و تعریف کردن را بیاموزید ۵۰ توصیه مهم برای بازاریابی و تبلیغات

۵۰ توصیه مهم برای بازاریابی و تبلیغات شکل دادن عادات و ویژگی های مثبت

شکل دادن عادات و ویژگی های مثبت ترس می تواند اهداف و رویاها را. نابود سازد

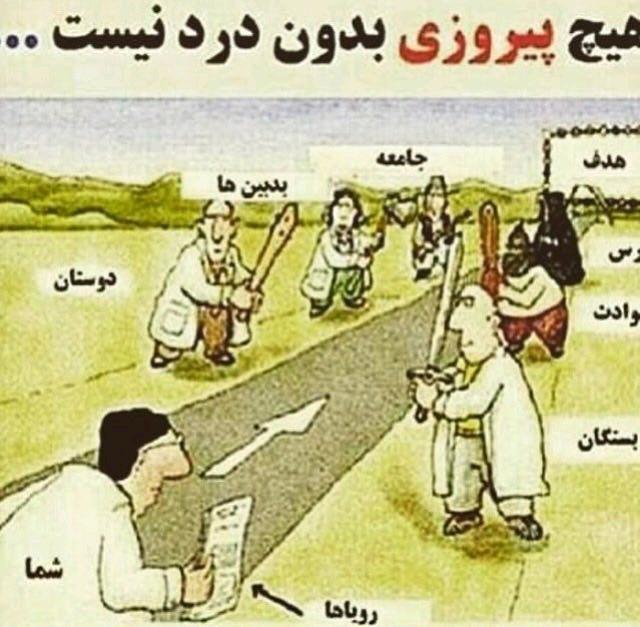

ترس می تواند اهداف و رویاها را. نابود سازد هیچ پیروزی بدون درد نیست

هیچ پیروزی بدون درد نیست وقتی که شکر گزاری می کنیم چه اتفاقی می افتد

وقتی که شکر گزاری می کنیم چه اتفاقی می افتد جسمخدمتگذارذهناست

جسمخدمتگذارذهناست قانون اثر دانه در کسب و کار

قانون اثر دانه در کسب و کار تعدادی از کدهای مفید و مخفی در گوشی های اندرویدی

تعدادی از کدهای مفید و مخفی در گوشی های اندرویدی انواع ریسک ها در بازار بورس

انواع ریسک ها در بازار بورس چگونه ايده هاي ماندگار توليد كنيم

چگونه ايده هاي ماندگار توليد كنيم همه چیز درباره انواع فین تک ها

همه چیز درباره انواع فین تک ها چگونه ایده های خود را به کسب و کاری میلیاردی تبدیل کنیم؟

چگونه ایده های خود را به کسب و کاری میلیاردی تبدیل کنیم؟ ده کاری که مدیران چابک باید متفاوت انجام دهند

ده کاری که مدیران چابک باید متفاوت انجام دهند ۱۲ تفاوت مهم بین کارمندان و کارآفرینان

۱۲ تفاوت مهم بین کارمندان و کارآفرینانتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

با مفهوم P/E آشنا شويم

● مقدمه

P/E يا نسبت قيمت به سود يكي از افزارهاي قديمي و عموما" پر استفاده به منظور ارزش گذاري سهام است. هر چند محاسبه ي P/E بسيار ساده است اما تفسير آن عملا" دشوار مي نمايد . در شرايط معيني اين نسبت بسيار گويا و در زمان ها ي ديگر كاملا" بي معنا جلوه مي كند . از اين رو ، غالبا" سرمايه گذاران اين اصطلاح را نادرست به كار مي گيرند و درتصميماتشان بيش از حد لازم به آن وزن مي دهند .

در بخش هاي بعدي اين مقاله ابتدا به تشريح و تبيين P/E مي پردازيم، سپس چگونگي استفاده از اين نسبت را در تجزيه و تحليل سهام بازگو مي كنيم ، و سرانجام به شرايطي مي پردازيم كه نبايد از اين نسبت استفاده شود .

● P/E چيست ؟

P/E كوتاه شده ي نسبت price(P ياقيمت سهم) به Earning Per Share( EPS يا سود هرسهم) است . همان گونه كه از نام آن پيدا است ، براي محاسبه ي P/E آخرين قيمت روز سهام يك شركت به سود هر سهم (EPS) آن تقسيم مي شود :

قيمت سهم

ــــــــــــــــــــــــــــــــــــ = P/E

سود هر سهم

غالبا" P/E در تاريخ هايي محاسبه مي شود كه شركت ها اطلاعات EPS (معمولاٌ سه ماهانه) را افشاء مي كنند. اين P/E را كه بر مبناي آخرين EPS محاسبه مي شود بعضا" P/E دنباله دار نيز مي گويند . اما گاهي از EPSبرآوردي براي محاسبه P/E استفاده مي شود،اينEPS معمولاٌ معرف سود برآوردي سال آينده است. در اين صورت به P/E محاسبه شده P/E برآوردي يا پيشتاز گفته مي شود. محاسبه ي P/E گاهي روش سومي هم دارد كه مبتني بر ميانگين دو فصل گذشته و برآورد دو فصل باقيمانده ي سال است . تفاوت عمده اي بين اين سه نوع وجود ندارد اما بايدبدانيد كه از محاسبات داده هاي تاريخي واقعي در مقايسه با برآوردهاي تحليل گران مالي استفاده كنيد .

مشكل بزرگ محاسبه ي P/E مربوط به شركت هايي است كه سود آور نيستند و از اين رو EPS منفي دارند . در خصوص چگونگي رفتار با اين پديده ديدگاه هاي متفاوتي وجود دارد . برخي قائل به وجود P/E منفي هستند ، گروهي در اين حالت P/E را صفر مي دانند و بسياري ديگر هم معتقدند كه ديگر P/E محلي از اعراب ندارد .

به لحاظ تاريخي دربورس اوراق بهادار تهران عموماٌ ميانگينP/E در دامنه ي۲/۳ تا ۲/۱۳تجربه شده است. نوسان P/E در اين دامنه عمدتا" بستگي به شرايط اقتصادي هر زمان دارد . درحال حاضر ميانگين P/E كل شركت هاي پذيرفته شده در بورس تهران حدود۲/۸ مي باشد. همچنينP/E بين شركت ها و صنايع مي تواند كاملا" متفاوت باشد .

● كاربرد P/E

به لحاظ نظري ، P/E يك سهم به ما مي گويد كه سرمايه گذاران چند ريال حاضرند به ازاي هر ريال سود يك شركت پرداخت نمايند. به همين جهت به آن ضريب سهام نيز مي گويند . به عبارت ديگر اگر P/E يك سهم ۲۰ باشد بدين معني است كه سرمايه گذلران حاضرند ۲۰ ريال براي هر ريال از سود اين سهم( كه شركت توليدمي كند) بپردازند .

الف) رشد سود

آنچه در بحث بالا به آن پرداختيم رشد شركت ها است . قيمت سهام بازتاب انتظارات سرمايه گذاران از ارزش و رشد آينده ي شركت است . اما توجه كنيد كه اندازه ي سود (EPS ) معمولا" مبتني بر سود هاي (EPSهاي) گذشته است .

اگر شركتي انتظار رشد دارد بنابراين انتظار داريم كه سودش نيز رشد نمايد . در نتيجه تفسيري بهتر از P/E آن است كه خوش بيني بازار از آينده ي رشد يك شركت را باز تاب مي دهد .

اگر P/E شركتي بالاتر از ميانگين بازار يا صنعت باشد بدين معني است كه بازار در ماه ها يا سال هاي آينده انتظارات بزرگي از سهم اين شركت دارد . شركتي با P/E بالا بايد سود هاي فزاينده ايجاد كند، در غير اين صورت قيمت سهمش سقوط خواهد كرد .

مثالي از شركت ايران خودرو گوياي اين بحث است .

ب) ارزاني يا گراني

P/E در مقايسه با قيمت بازار شاخص بهتري براي ارزش گذاري سهم است . مثلا" به شرط پايداري ساير متغيرها ، سهمي با قيمت ۲۰۰ ريال و P/E برابر ۱۰ بسيار گران تر از سهمي با قيمت۲۰۰۰۰وP/E برابر۱۰ است . توجه كنيد كه محدوديت هايي در اين مثال وجود دارد . شما نمي توانيد P/E هاي دو شركت كاملا" متفاوت را براي ارزش گذاري بهتر آنها مقايسه كنيد. به عبارت ديگر تعيين بالا يا پايين بودن P/E بدون توجه به دو عامل اصلي بسيار دشوار است : ۱) نرخ رشد شركت و ۲) صنعت.

۱) نرخ رشد شركت

آيااندازه ي رشد گذشته ي شركت ها مي تواند معرف نرخ هاي انتظاري از رشد آينده باشد ؟ هر چند پاسخ اين پرسش نمي تواند صريح باشد اما در عمل سرمايه گذاران براي پيش بيني سود (EPS ) و محاسبه ي P/E از نرخ هاي رشد گذشته استفاده مي كنند .

۲) صنعت

مقايسه ي شركت ها تنها در صورتي فايده منداست كه به يك صنعت تعلق داشته باشند ، مثلا" شركت هاي صنعت ... عمدتا" داراي ضرايب P/E پايين هستند چون به رغم ثبات صنعت رشد پاييني دارند . از طرف ديگر شركت هاي صنعت .... به دليل انتظار رشداز P/E هاي بالايي برخوردارند .

● دام هاي كاربرد P/E

تا بدين جا آموختيم كه در شرايط معيني P/E مي تواند ما را در تعيين بالا يا پايين بودن ارزش يك شركت كمك كند . همچنين پي برديم كه P/E تنها در شرايط معيني معتبر است .اما علاوه براين دام هاي ديگري نيز در تحليل P/E وجود دارد كه در ادامه درباره ي برخي از آنها بحث مي شود .

● حسابداري

سود يك اندازه ي حسابداري است كه در محاسبه اش از اقلام غير نقدي نيز استفاده مي شود . معيارهاي اندازه گيري سود بر طبق اصول حسابداري همگاني (GAAP ) مقرر مي شوند . اين اصول در گذر زمان تغيير مي كند و در هر كشوري نيز متفاوت از ديگر كشورها است . از اين رو محاسبه ي سود ( EPS) بسته به چگونگي دفتر داري و حسابداري مي تواند به صورت هاي متفاوت ارائه شود . در نتيجه مقايسه ي سودها (EPS ها ) با يك ديگر گاهي به مقايسه ي سيب و پرتقال مي ماند .

● تورم

در شرايطي كه اقتصاد كشور تورم بالا يي را تجربه مي كند طبعاٌ كالاها و هزينه هاي استهلاك به دليل بالا رفتن هزينه هاي جايگزيني كالاها و تجهيزات در مقايسه با سطح عمومي قيمت ها كم نمايي مي شود . بنابراين در زمان هاي تورمي P/E ها عموما" پايين تر مي آيند زيرا بازار سودها را كه به صورت ساختگي به بالا گرايش دارد تخريب شده مي بيند . بررسي P/E همانند تمامي نسبت ها ، در گذر زمان براي پي بردن به روند آن ارزشمند است . تورم اين بررسي را دشوارمي كند زيرا اطلاعات گذشته در امروز از فايده مندي كم تري برخوردارند .

● تفسيري ديگر

P/E پايين لزوما" بدين معني نيست كه ارزش يك شركت كم نمايي شده است . بلكه به معناي آن است كه بازار معتقد است شركت در آينده ي نزديك با مشكل روبرو خواهد شد . سهمي كه قيمتش پايين مي آيد معمولا" دليلي دارد .

عمده ترين دليلش اين است كه سود شركت كم تر از سود انتظاري اش خواهد بود . اين مساله P/E دنباله دار بازتابي ندارد مگر آن كه سود در عمل نيز محقق گردد .

● تنها به اتكاي P/E سهام نخريد

يكي از پر بسامد ترين اشتباهاتي كه سرمايه گذاران غير حرفه اي مرتكب مي شوند خريد سهام صرفا" به اتكاي P/E بالا يا پايين است . توجه كنيد كه ارزش يابي سهام تنها با تكيه بر شاخص هاي ساده اي مانند P/E ساده انگارانه و نادرست است . P/E بالا ممكن است به معني بيش نمايي ارزش سهم باشد و هيچ تضميني وجود ندارد كه بعدا" به سرعت پايين نيايد . ضمنا" توجه كنيد كه حتي اگر ارزش سهمي كم نمايي شده باشد ممكن است ماه ها يا حتي سال ها طول بكشد تا بازار ارزش آن را اصلاح نمايد .

درهر صورت تجزيه و تحليل سهام امري بسيار پيچيده تر از دانستن چند نسبت ساده است . به عبارت ديگر هر چند كليدي براي معماي ارزش گذاري سهام است اما تمام آن نيست . از اين رو توصيه مي شود كه سرمايه گذاران براي خريد سهام با خبرگان سرمايه گذاري رايزني نمايند . پاسارگاد نيك آماده است تا سرمايه گذاران علاقمند را با قواعد سرمايه گذاري آشنا سازد .

●● نتيجه گيري

P/E همه چيز يا به عبارتي حرف آخر را درباره ي ارزش سهم نمي گويد اما براي مقايسه ي شركت هاي يك صنعت ، كل بازار يا روند تاريخي P/E يك شركت فايده مند است .

به ياد بسپاريد كه :

الف ) P/E يك نسبت است و از تقسيم P (PRICE يا قيمت روز سهم ) به E (EPS يا سود هر سهم ) به دست مي آيد .

ب) سه نوع EPS به نام هاي EPS دنباله دار ، آينده و ميانگين وجود دارد .

ج) به لحاظ تاريخي ، ميانگين P/E ها در بازه ي ۲/۳ – ۲/۱۳ قرارمي گيرد .

د) به لحاظ نظري ، P/E يك سهم به ما مي گويد كه سرمايه گذاران حاضرند چند ريال به ازاي هر ريال سود بپردازند .

ه) تفسير بهتري از P/E اين است كه آن بازتاب خوشبيني بازار از آينده ي رشد يك شركت است .

و) P/E در مقايسه با قيمت بازار شاخص بهتري براي ارزش گذاري يك سهم است .

ز) بدون در نظر گرفتن نرخ هاي رشد صنعت ، صحبت از بالا يا پايين بودن P/E يك شركت بي معناست .

ح) تغيير در اصول حسابداري شامل وجود چندين روش مجاز براي سود (EPS ) تجزيه و تحليل P/E را دشوار مي كند .

ط) P/E ها عموما" در زمان تورم حاد پايين تر مي آيند .

ي) تفاسير بسياري پيرامون دليل پايين بودن P/E يك شركت وجود دارد .

ه) تنها به اتكاي ضريب P/E اقدام به خريد و فروش سهام نكنيد .

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:20 بعد از ظهر

ویلیام اونیل

اونیل نویسنده کتاب معروف How To Make Money In the Stock Market است .

نظریات وی کمی درتقابل با سایر سرمایه گذاران قرار دارد.

به عنوان مثال وی قیمت را بهترین شاخص ارزیابی هر سهم دانسته و اعتقاد دارد که هرگز نباید با بازار درافتاد. وی به جای تاکید بر ایجاد تنوع زیاد در سبد به دنبال انتخاب سهام برتر است.

به اعتقاد وی کسب سود سریع مهمترین عامل است و برای همین باید سهام بازنده را سریعاً از سبد خارج کرده و بر سهام برنده افزود.

معیار اونیل برای انتخاب سهام برتر CANSLIM نام دارد که هرحرف آن اول یکی از هفت معیار است که سهم خوب باید تمام هفت ویژگی را با هم داشته باشد :

:C سود شرکت در هر فصل نسبت به فصل سال قبل باید رشد چشمگیر داشته باشد.

:A سود سالانه شرکت باید نسبت به سال از رشد چشمگیری برخوردار باشد.

N :باید محصول و خدمات جدیدی توسط شرکت ارایه شده باشد.

S :عرضه سهام شرکت کم و تقاضا برای آن زیاد باشد.

L : شرکت باید جز پیشگامان صنعت باشد.

I: سهامداران نهادی شرکت باید از آن حمایت کنند.

M : جهت بازار باید در تصمیم گیری ها در نظر گرفته شود.

سایر نکات مهم روش آقای اونیل عبارتند از:

از ارزش گذاری سهام صرف نظر کنید. P/E معیار خوبی برای انتخاب سهام نیست.

به دنبال شرکت هایی باشید که مدیریت شرکت سهام زیادی از آن را دراختیار داشته و بدهی شرکت پایین باشد.

برخلاف نظرموجود،شرکت هایی باید خریداری شوند که به قیمت حداکثر جدیدی دست یافته اند.قیمت شرکتی که به حداقل جدیدی رسیده باز هم پایین خواهد رفت.

مانند یک خرده فروش،سبد خود را مدیریت کنید.سهام کم سود را فروخته و برسهام پرسود بیافزایید.

راهبرد سرمایه گذاری خود را خودکار کنید.قیمت توقف زیان تعیین کرده و هرگز سهام را در قیمت پایین تر از آن نگه ندارید.

به جای سبدی از سهام متوسط به دنبال چند سهام برتر باشید.

@eshghepool

تاریخ ارسال پست: 27 / 2 / 1396 ساعت: 1:31 بعد از ظهر