آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

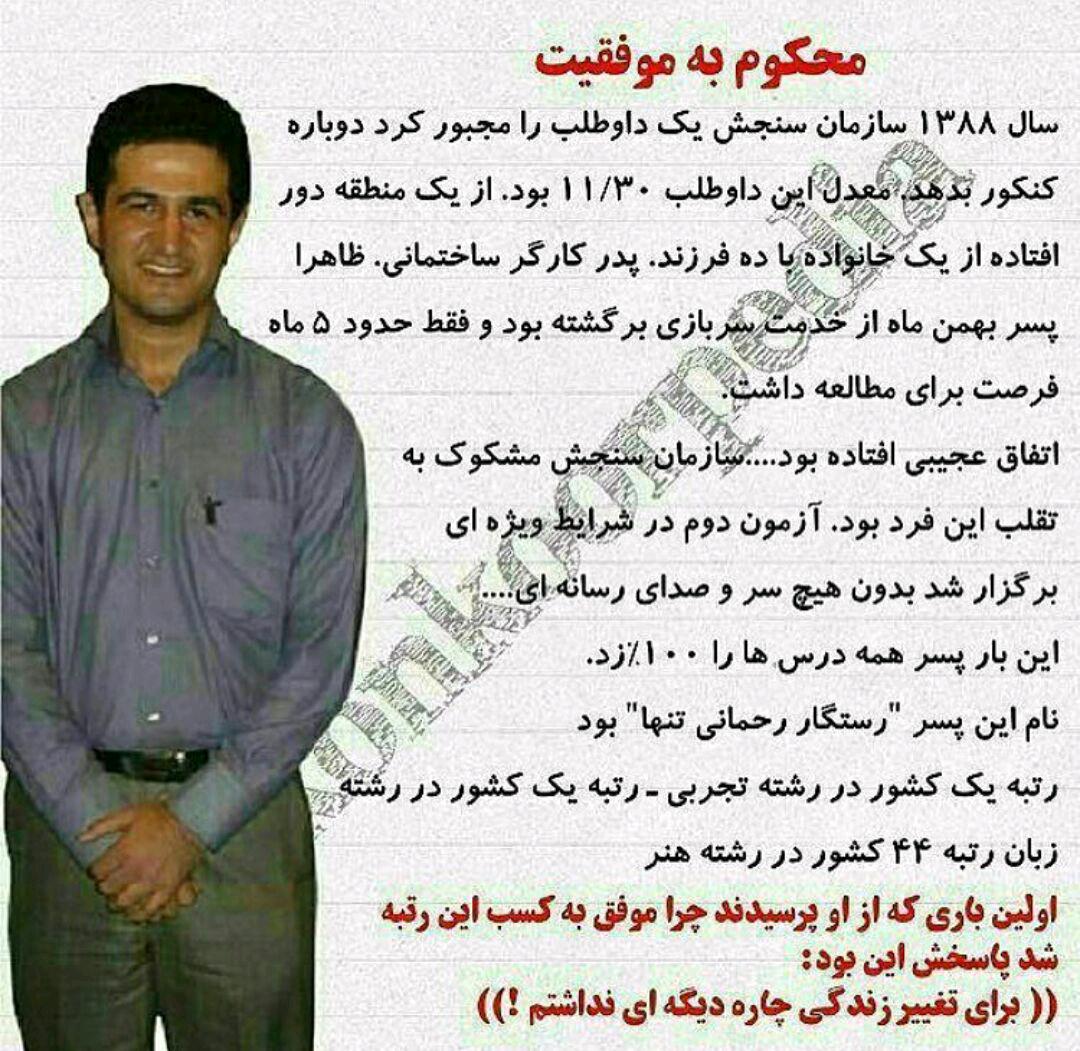

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

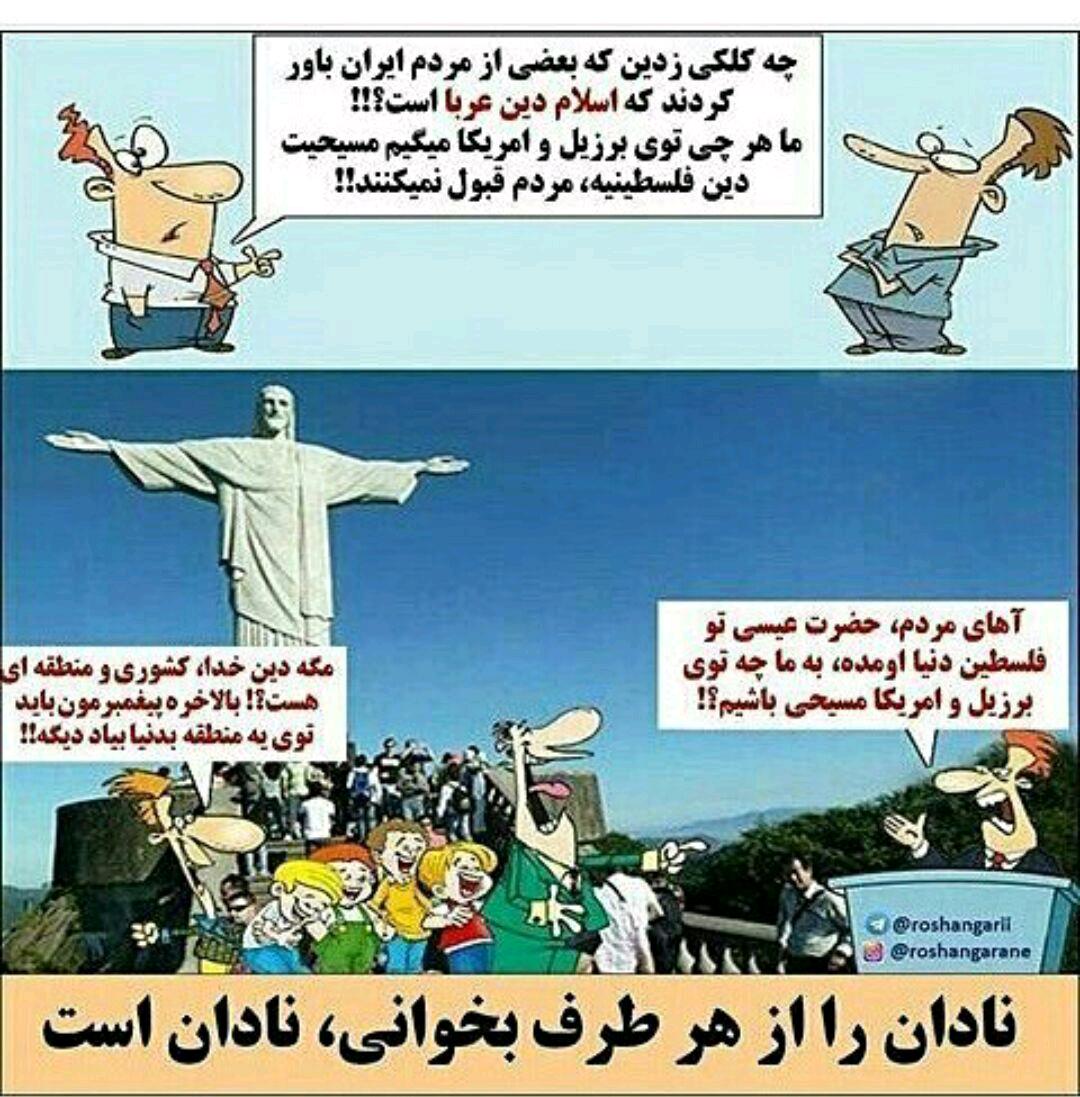

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

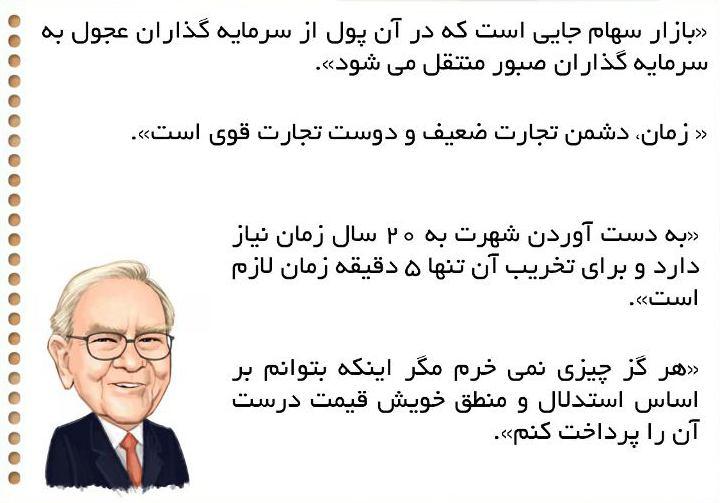

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

7اصل اساسی زندگی

7اصل اساسی زندگی رازهای موفقیت...!!!(21 جمله انرژي زا از آنتوني رابينز)

رازهای موفقیت...!!!(21 جمله انرژي زا از آنتوني رابينز) 21 راز موفقیت وارن بافت برای شما که می خواهید ثروتمند شوید(بخش سوم)

21 راز موفقیت وارن بافت برای شما که می خواهید ثروتمند شوید(بخش سوم) عزت نفس چیست؟

عزت نفس چیست؟ روشهایی که در بورس و پول بازی کمتر ضرر می کنید

روشهایی که در بورس و پول بازی کمتر ضرر می کنید سختی ها طبع را می سازند یا آن را آشکار می کنند؟

سختی ها طبع را می سازند یا آن را آشکار می کنند؟ دارای کشش درونی باشید نه بیرونی

دارای کشش درونی باشید نه بیرونی حسادت طرز فکر و نگرش خرچنگ

حسادت طرز فکر و نگرش خرچنگ فواید کتابخوانی

فواید کتابخوانی ارزش های قدیمی منسوخ نیستند

ارزش های قدیمی منسوخ نیستند 9 کاری که شما مدیران انجام میدهید و باعث بیانگیزگی در کارمندان خود میشوید.

9 کاری که شما مدیران انجام میدهید و باعث بیانگیزگی در کارمندان خود میشوید. نگاهی نو دربازاریابی وفروش

نگاهی نو دربازاریابی وفروش اختیار خرید و فروش سهام

اختیار خرید و فروش سهام چگونه این ماست فروش، میلیاردر شد

چگونه این ماست فروش، میلیاردر شد چهار ریسک در کمین اقتصاد جهان

چهار ریسک در کمین اقتصاد جهان تحلیل اولیه از بخشنامهی انسداد حسابهای بانکی شرکتهای دولتی

تحلیل اولیه از بخشنامهی انسداد حسابهای بانکی شرکتهای دولتی ماله ای به نام تورم !

ماله ای به نام تورم ! چهار مانع عمده سرمایه گذاران خارجی در ایران از نگاه بلومبرگ

چهار مانع عمده سرمایه گذاران خارجی در ایران از نگاه بلومبرگ الزامات اقتصادی در بخش توسعه اقتصادی حوزه های فناوری

الزامات اقتصادی در بخش توسعه اقتصادی حوزه های فناوری راه درستِ شکست خوردن!

راه درستِ شکست خوردن!تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بیل روان-بهترین سرمایه گذار ارزشی

بیل راون برعکس بسیاری،دقت بالایی دارد.روان از سال 1970 مدیر صندوق اسکویا بود و موفقیت های زیادی نیز کسب نمود.

10000دلار سرمایه گذاری دراین صندوق قبل از 1970 در سال 2004 به بیش از 1/7میلیون دلار رسیده است.

در بیشتر زمان ها،استراتژی سرمایه گذاری روان نه دقیقا اما خیلی مشابه استراتژی بافت است.

هردوسرمایه گذار بزرگ ازشاگردان بن گراهام در دانشگاه کلمبیا بودند،وحتی در دوره ای برای او کار می کردند.

به همین دلیل است که واژه هایی مثل(ارزش ذاتی)و(حاشیه ایمنی)اغلب در گفتار روان دیده می شود.

به همین دلیل است که در هنگام نوشتن این کتاب،برکشایی بزرگترین سرمایه گذار صندوق اسکویا می باشد.

روان بدنبال شرکت هایی است که وضعیت مالی سالم و شعبه های قوی دارند و تنها سهامی را که پائین تر از ارزش ذاتی معامله می شوند،خریداری می کند.

روان در صورت لزوم از ابزار مخالفت با روندهای مدیریت سنتی سرمایه ابائی ندارد.برای مثال،بسیاری از مدیران تلاش می کنند تا سهام های داغ را خریداری نمایند تااز کاهش عملکرد خود جلوگیری کنند.

صندوق روان هرگاه به این نتیجه می رسید که قیمت ها خیلی بالاست پول نقد نگه می داشت و اقدام به خرید نمی کرد.این استراتژی مطمئنا در طی زمان کاملا به نفع سهامداران بوده است.

وقتی سهام خیلی داغ شده اند روان کنار می نشیند،اما وقتی شدیدا به یک سهم اعتقاد داشته باشد،تمایل دارد تابرروی آن شرط بندی نماید.برای مثال،برکشایی گاهی اوقات تا 30درصد از دارایی های صندوق اسکویا را تشکیل می دهد.

سایر شرکت ها نیز اغلب بخش زیادی از صندوق اسکویا را تشکیل می دادند.روان معمولا با این وضعیت ها راضی است زیرا او آنها را با حاشیه ایمنی زیادی خریداری می کند،حتی اگر سهامی بطور موقت عملکرد بدی داشته باشد،حاشیه ایمنی معمولا بعنوان ضربه گیر عمل کرده و از زبان های شدید جلوگیری می کند.این،بهترین روش برای سرمایه گذاری ارزشی است.

تاریخ ارسال پست: 2 / 10 / 1395 ساعت: 7:55 بعد از ظهر