آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

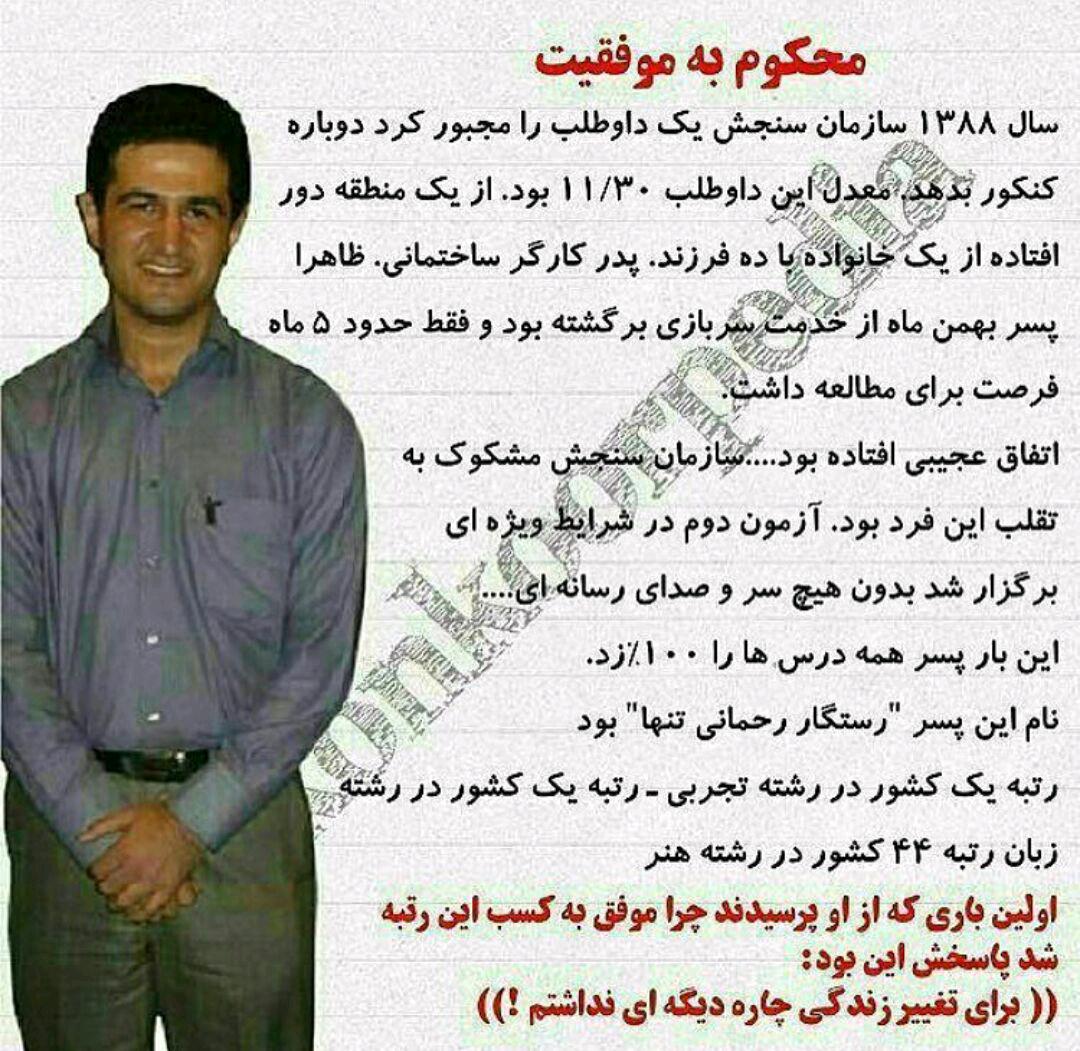

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

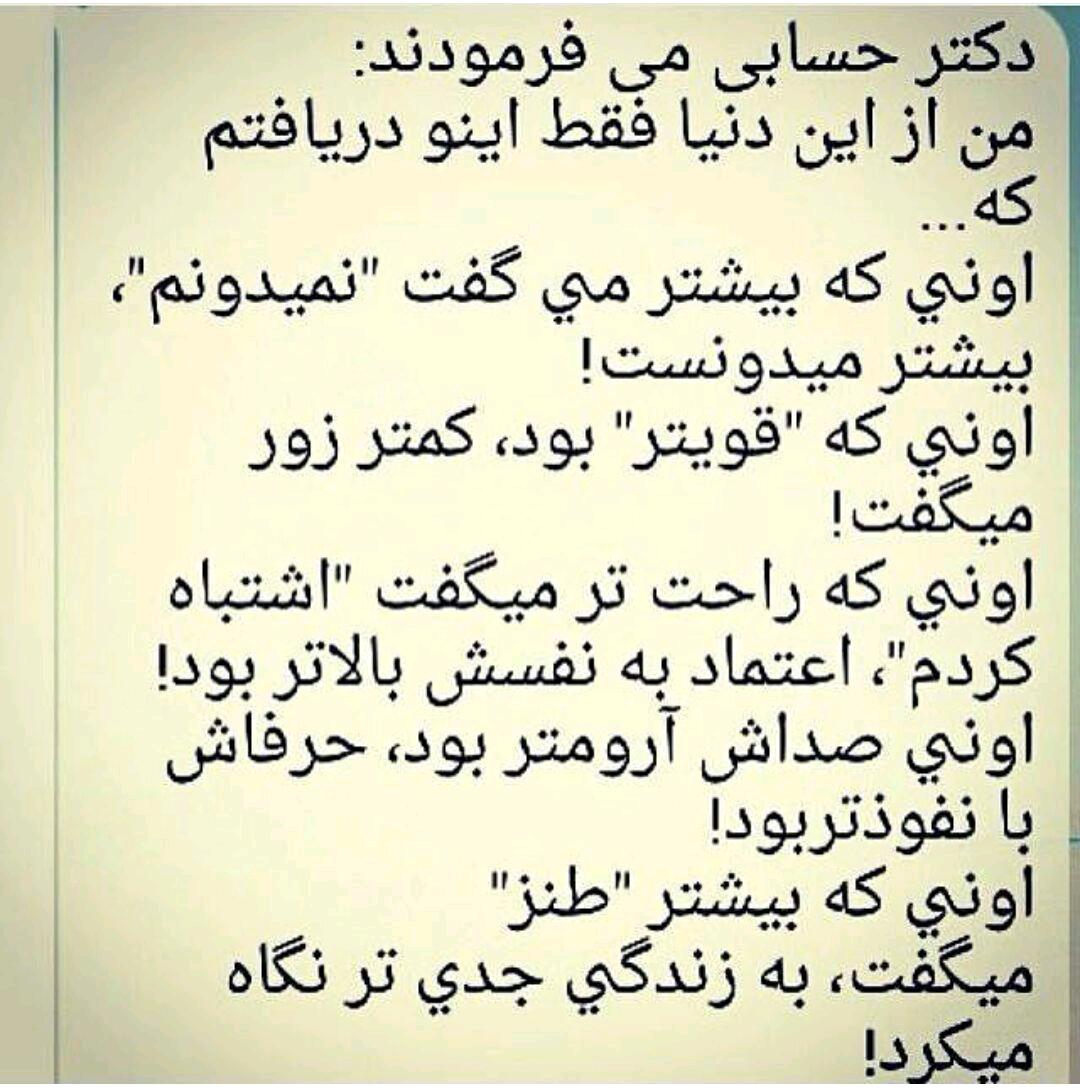

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

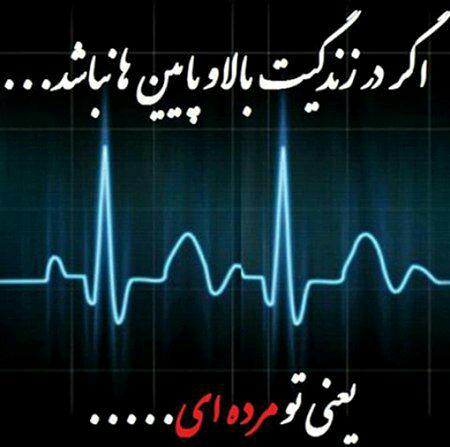

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

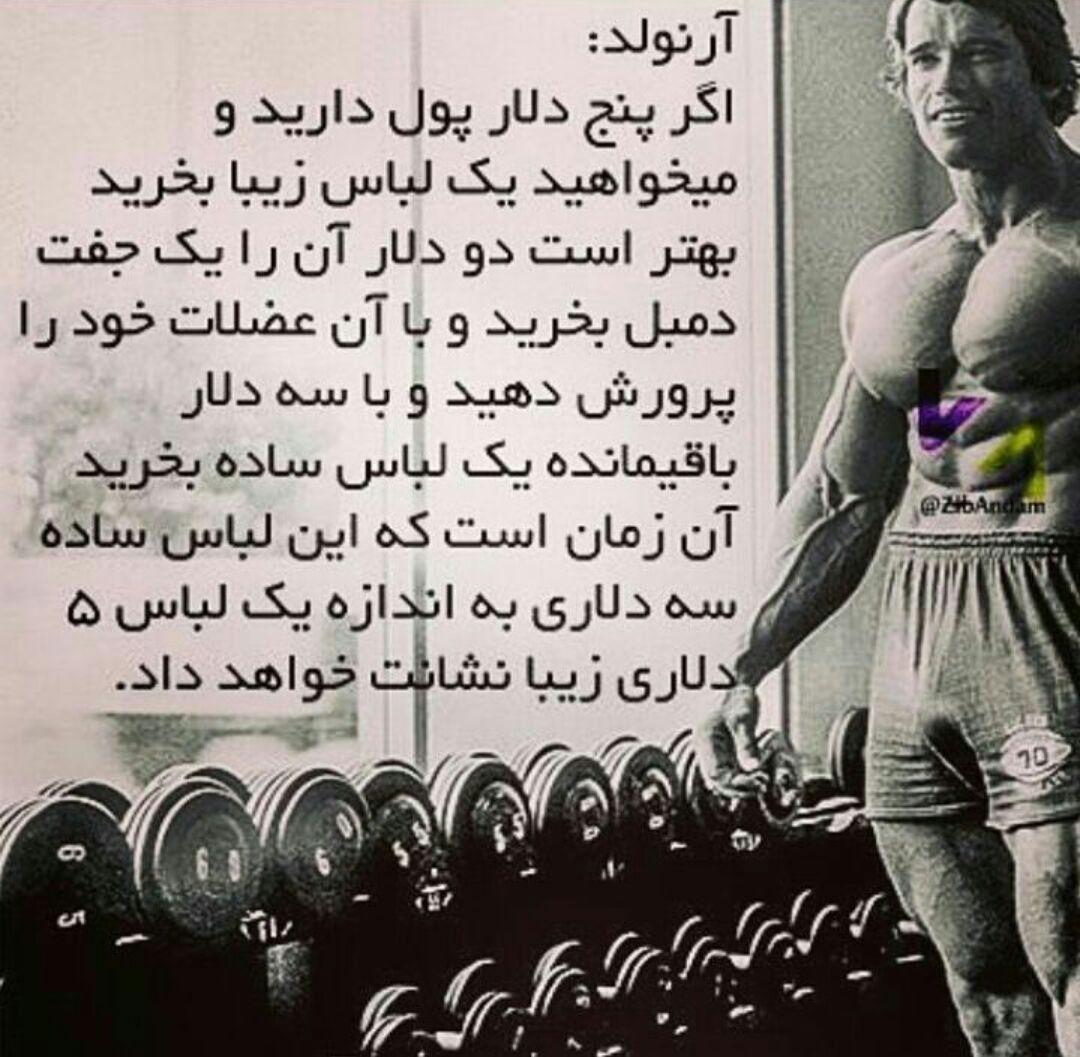

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

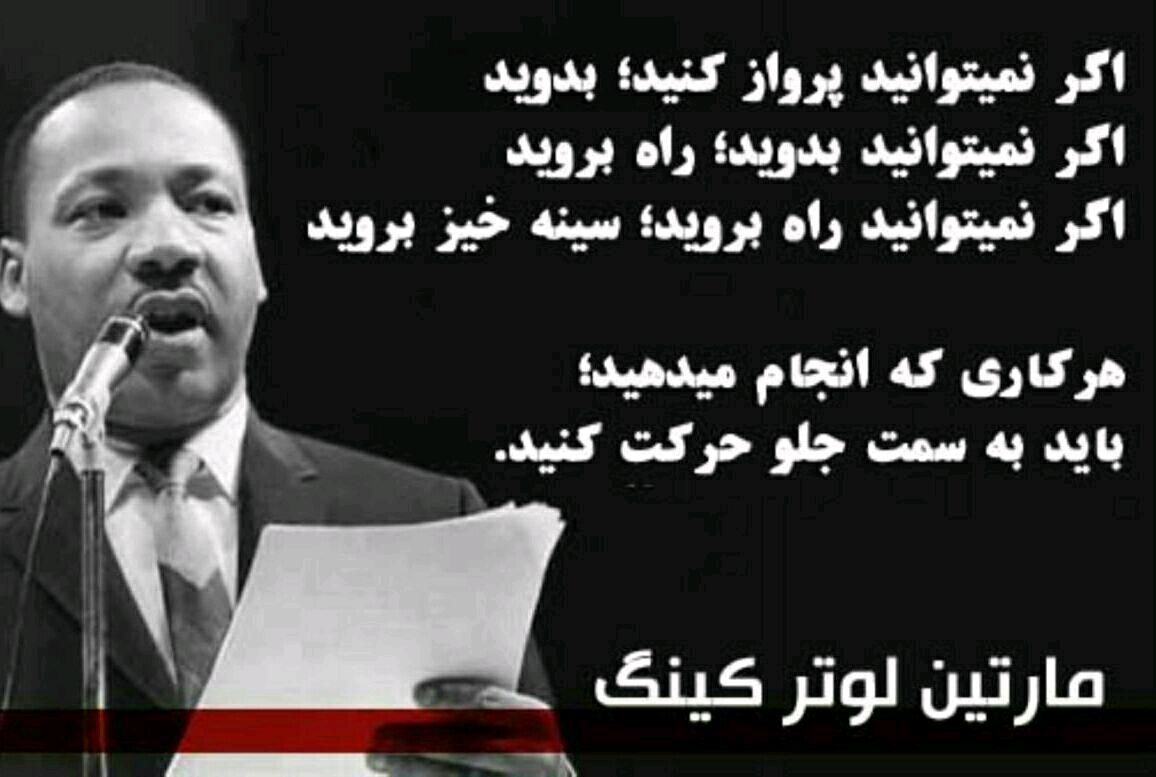

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

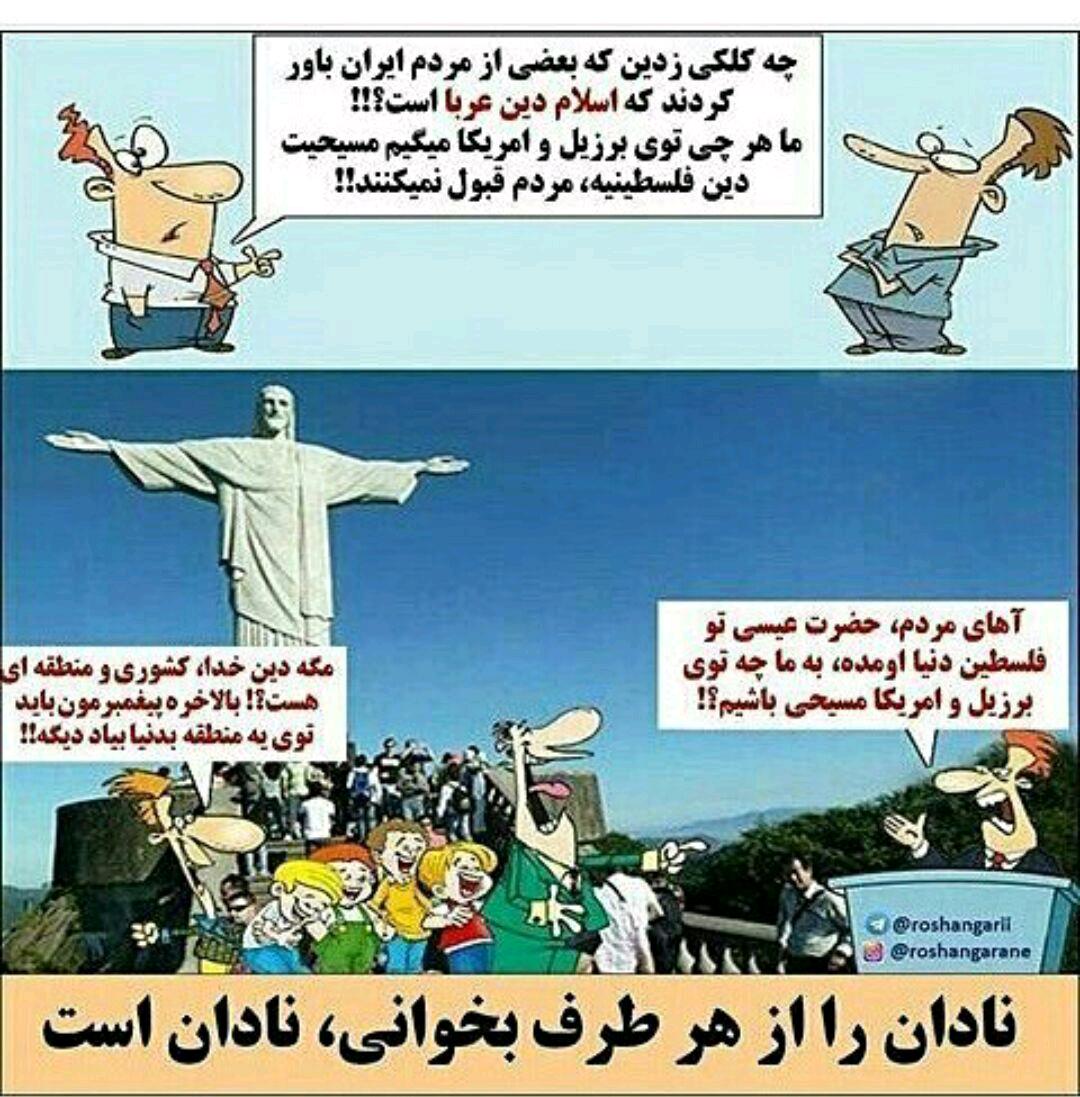

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

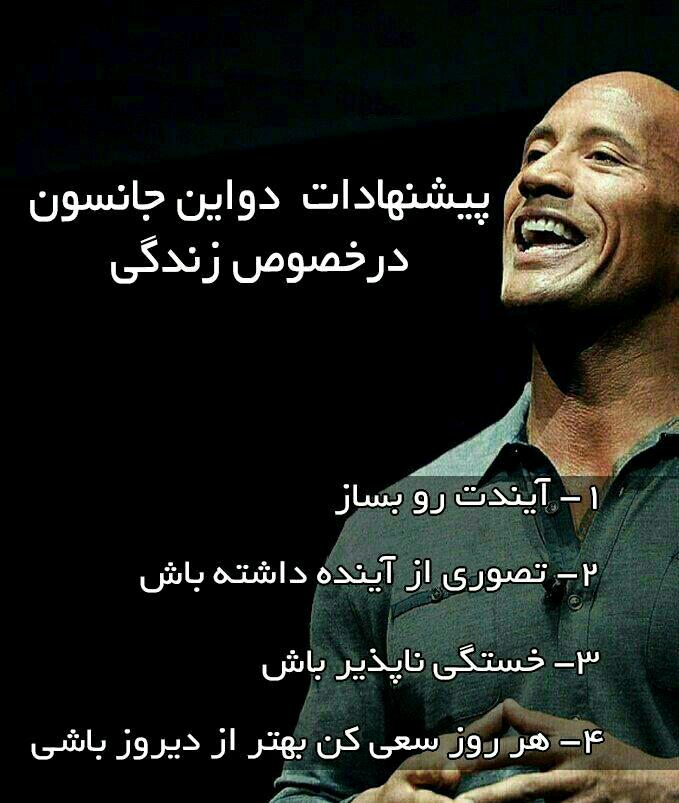

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

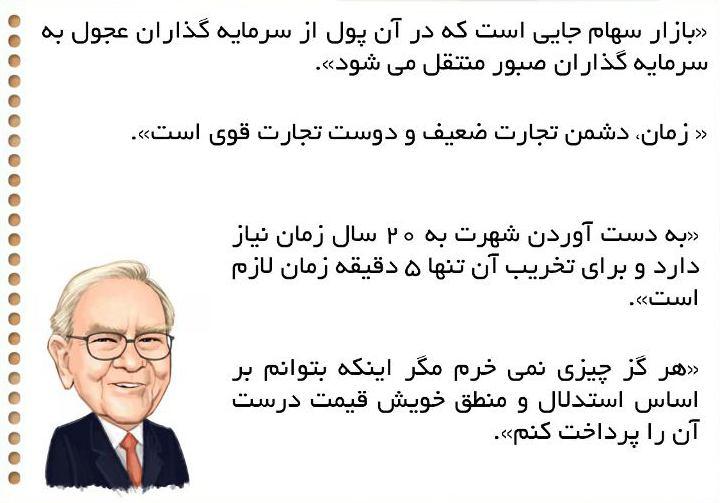

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

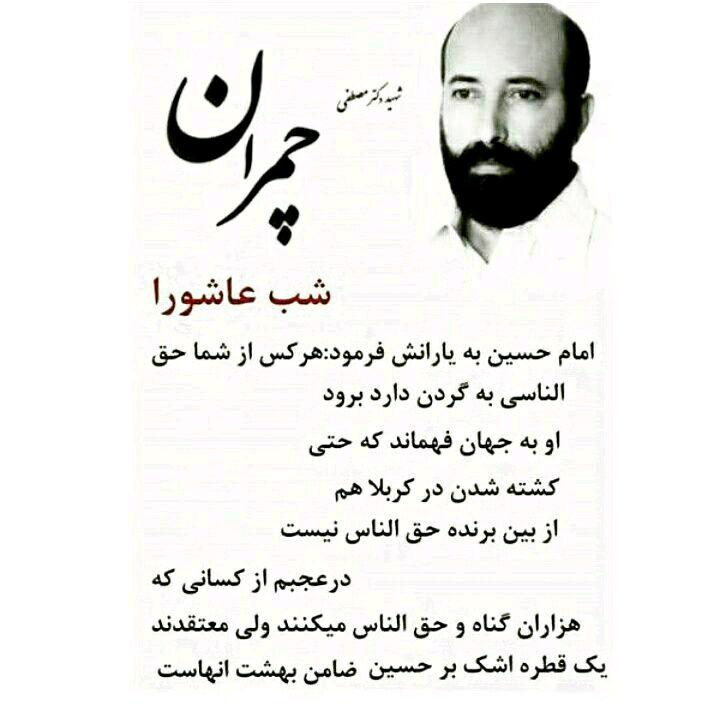

سخنانی از وارن بافت سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

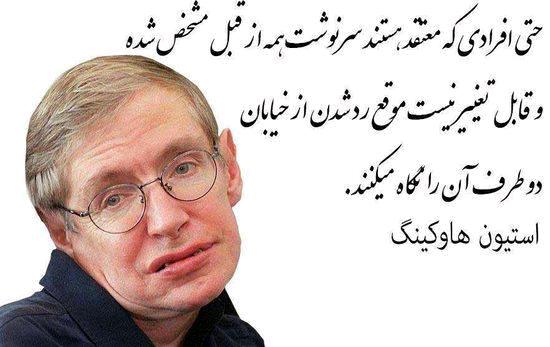

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

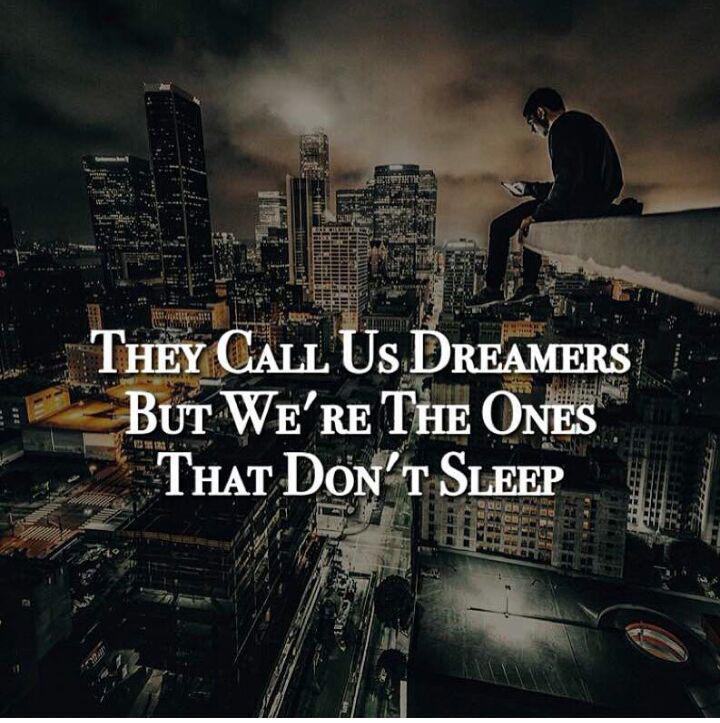

اون ها به ما می گن رویا پرداز

اون ها به ما می گن رویا پرداز عزت نفس چیست؟

عزت نفس چیست؟ قدم های عملی برای موفق بودن

قدم های عملی برای موفق بودن مهم بودن پذیرش مسئولیت در زندگی

مهم بودن پذیرش مسئولیت در زندگی 6 توصيه به سهامداران در بازار خرسي

6 توصيه به سهامداران در بازار خرسي چرا اهداف مهم هستند؟

چرا اهداف مهم هستند؟ طرز فکر ثروتمندان طرز فکر فقیران1

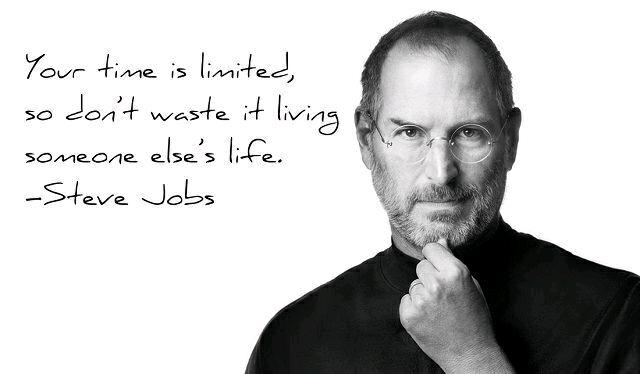

طرز فکر ثروتمندان طرز فکر فقیران1 سخنی از استیو جابز

سخنی از استیو جابز برخی از ما هرگز زندگی نمی کنیم

برخی از ما هرگز زندگی نمی کنیم کارآفرینی اینترنتی با فرمولی ساده

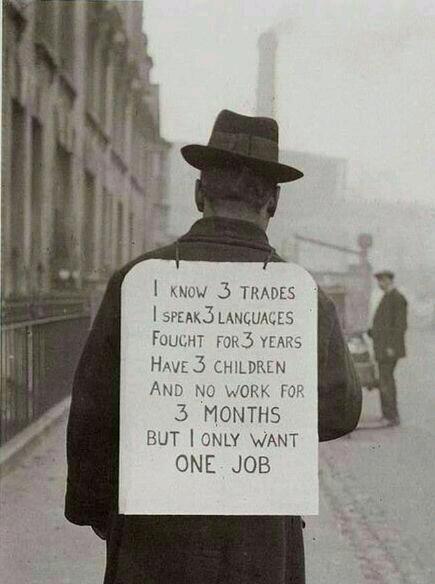

کارآفرینی اینترنتی با فرمولی ساده مردی به دنبال کار در دوران رکود اقتصادی در آمریکا

مردی به دنبال کار در دوران رکود اقتصادی در آمریکا ایده ی عجیب کسب و کار که باعث میلونر شدن مبتکرش شد

ایده ی عجیب کسب و کار که باعث میلونر شدن مبتکرش شد آیا تبری که با آن کار می کنی را تیز کرده ای؟شامل حال کسانی که در زندگی فکر نمی کنند

آیا تبری که با آن کار می کنی را تیز کرده ای؟شامل حال کسانی که در زندگی فکر نمی کنند موفقیت شرکت دل چگونه به دست آمد؟

موفقیت شرکت دل چگونه به دست آمد؟ ۷ جمله الهام بخش از استیو جابز که در دنیا محبوب شد

۷ جمله الهام بخش از استیو جابز که در دنیا محبوب شد تعدادی از کدهای مفید و مخفی در گوشی های اندرویدی

تعدادی از کدهای مفید و مخفی در گوشی های اندرویدی روش های کسب سود در بازار سرمایه

روش های کسب سود در بازار سرمایه میگویند که دو برادر بودند پس از مرگ پدر

میگویند که دو برادر بودند پس از مرگ پدر سخنی از مارک زاکربرگ

سخنی از مارک زاکربرگ هفتاد نکته از نکات کتب روانشناسی

هفتاد نکته از نکات کتب روانشناسیتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

با چه سرمايهاي بايد وارد بورس اوراق بهادار شويم؟

بر اساس اين گزارش آگاهي از اينكه چه مبلغي بايد در بازار سهام سرمايه گذاري كنيد، به شكل باور نكردني در تعيين مسير مالي و سرمايه گذاري شما مهم است، همه ما بر اساس ويژگي شخصي، ثروت خالص، و ريسك پذيري متفاوت هستيم.

يك پيشنهاد ساده اين است كه "50 درصد ثروت خالص خود را در بازار سهام سرمايه گذاري كنيد ". اين پيشنهاد براي كسي كه قصد آغاز فعاليت در اين مسير را دارد بسيار مبهم و نامعين است.

اين نوشتار سعي مي كند به شما نشان دهد كه زماني كه مي خواهيد تصميم بگيريد چقدر پول در بازار اوراق بهادار سرمايه گذاري كنيد، چه عواملي مهم است . سرانجام فقط شما تصميم خواهيد گرفت كه چه ميزان سرمايه را به بازار سهام بياوريد، با اين حال اينها عوامل مهمي هستند كه شما بدان نياز داريد.

*سن شما:

جوانترها پشتكار بيشتري دارند و مي توانند بيشتر در بازار حضور داشته باشند چون كه وقت بيشتر براي بدست آوردن پولي كه شايد در بازار از دست داده اند، را دارند. سرمايه گذاران و كساني كه نزديك به سن بازنشستگي هستند اين نعمت را ندارند و مجبورند به سرمايه گذاري محتاطانه روي آورند، زيرا اشخاص بازنشسته در وضعيت استاندارد زندگي خودشان معمولاً به سود پول سرمايهگذاري شده خود متكي هستند. آنها احتياج دارند كه كمتر سرمايه گذاري كنند تا خطرشان هم كاهش پيدا كند.

- مي خواهيد چقدر فعال باشيد؟

به طور كلي، پذيرش ريسك بيشتر، انتظار از نفع و زيان را بالا مي برد، به عبارت ديگر با سرمايه گذاري بيشتر ريسك بيشتري مي پذيريد.(حتي اگر در سهام كم خطر سرمايه گذاري كنيد)، بنابراين از خودتان درباره اهداف فعلي و بلندمدت بپرسيد و تعيين كنيد كه به چه ميزان مي توانيد در يك دوره زماني فعال باشيد.

- در بورس به خود چه نمره اي مي دهيد؟

من فقط 25درصد دارايي خالص خود را در بورس سرمايه گذاري مي كنم. با وجود اين فكر مي كنم براي سالهاي باقيمانده، بايد ريسك بيشتري را بپذيرم،زيرا دانش، مهارت و تجربه بيشتري كسب خواهم كرد. شما هم ببينيد كه در حال حاضر به خود چه نمره اي در سرمايه گذاري مي دهيد.

- پولي كه براي معيشت به آن نياز داريد را سرمايه گذاري نكنيد.

پولي كه به سادگي نمي توانيد به دست آوريد را سرمايه گذاري نكنيد، پولي را كه در بازار سهام، سرمايه گذاري مي كنيد هرگز، هرگز، هرگز از پولي نباشد كه نمي توانيد از عهده از دست دادن آن برآييد. صرفنظر از اينكه چه مقدار سرمايه گذاري شده ، اگر پولي كه به آن در زندگي خود نياز داريد، سرمايه گذاري كنيد، خطر و فشار زيادي را به خودتان تحميل كرده ايد.

- فقط به اندازه اي سرمايه گذاري كنيد كه به راحتي تحمل از دست دادن آنرا داشته باشيد:

تا زماني كه همه ما اميدواريم در سرمايه گذاري خود موفق مي شويم، فرض اينكه كه احتمالاً نمي توانيم هر مبلغي را كه سرمايه گذاري كرده ايم از دست بدهيم، غيرواقعي است. پس زماني كه از خود مي پرسيد "چقدر بايد سرمايه گذاري كنم؟ " به ياد داشته باشيد كه احتياج به درك اين واقعيت داريد كه در چه آستانه اي اگر همه پولي را كه سرمايه گذاري كرده ايد از دست رود، راحت هستيد. نه فقط اين مطلب به شما در تعيين سطح خطري كه مي پذيريد كمك خواهد كرد، بلكه شما را درباره سرمايه گذاريتان حساس نخواهد كرد. با تمام اين مفروضات كه بدان اشاره شد، شما بايد يك برآورد دقيق از اين كه چه مقدار پول بايد سرمايه گذاري شود، داشته باشيد.

- افسانه هاي متداول درباره بازار سرمايه:

من به عنوان سرمايه گذاري كه در بازار سرمايه فعاليت مي كند، تعداد زيادي باورهاي كاملاً غلط و غيرواقعي راجع به بازار سرمايه شنيده ام.گاهي اوقات باورهاي مضر و عقايد نادرست موجب دادن نظرهاي غلط و مخرب در قبال سبد سرمايه گذاري شما مي شود. در ادامه به چند نمونه از اين افسانه ها در بازار آمريكا اشاره مي شود.

1- فروش استقرضي سهام (Short Selling) يك فعاليت ضد آمريكايي است

عقيده آن است كه زمانيكه شما اقدام به فروش استقراضي مي كنيد، در واقع اعتقاد داريد كه در آينده شركت عملكرد ضعيف تري خواهد داشت و شما منفعت كسب مي كنيد. با اين كار شما اقتصاد را به سمت شكست و سقوط پيش مي بريد در حاليكه واقعيت آن است كه فروش استقراضي سهام هيچ تفاوتي با خريد سهام زماني كه وقت مناسبي براي خريد است، ندارد. واقعيت اين است كه شركت هايي كه نقطه درخشاني در اقتصاد ما ندارند و در تقديرشان شكست نوشته شده است، آيا فروش استقراضي يا خريد سهام به عمليات شركت مي تواند كمك كند؟

2- كسب پول توسط گروهي، به معني آن است كه گروه ديگر پول خود را از دست داده اند.

اين عقيده وجود دارد كه بازار سرمايه بازاري با مجموع صفر (zero-sun) است و يا به عبارت ديگر برد يكي، باخت ديگري را به همراه دارد. در حقيقت طرفداران اين عقيده باور دارند كه پول هرگز در بورس اوراق بهادار زياد نمي شود، بلكه به سادگي از يك سرمايه گذار نادان به يك سرمايه گذار زرنگ منتقل مي شود در حاليكه اين يك عقيده و باور نيرنگ آميز بازار سرمايه است كه در بعضي مواقع مي تواند درست باشد؛ اما به طور كلي بازار سرمايه، بازاري با بازي مجموع صفر نيست. چيزي كه اجازه مي دهد بازار سرمايه بر خلاف اين عقيده حركت كند اين است كه تا زماني كه بازار روند صعودي دارد، همه سرمايه گذاراني كه سرمايه گذاري بلندمدت دارند سود مي برند، بنابراين حتي اگر سرمايه گذاري در سال جاري زيان كند، ممكن است با خريد سهام ديگر سود كند و در مجموع مي توان گفت كه در بلندمدت همه سرمايه گذاران سود خواهند كرد؛ البته اگر بازار روند صعودي داشته باشد. فقط در يك مرحله كوتاه مدت و گذرا مي توان فرض كرد كه بازار سرمايه مانند بازي zero-sun است، جايي كه يك سرمايه گذار سرمايه خود را از دست مي دهد و ديگري بدست مي آورد.

3- خريد و نگهداري بهترين راهبرد است.

عقيده آن است كه بهترين راه براي افزايش ثروت اين است سهامي را كه دوست داريد، پيدا كنيد و تا زماني كه مي توانيد به پاي آنها بنشينيد؛ زيرا شما نمي توانيد از بازار سرمايه پيشي بگيريد و فقط مي توانيد براي مدت طولاني منتظر آن بمانيد.

متاسفانه اين اصل به عنوان يك اصل درست و از سالها قبل استفاده مي شود، اما حقيقت آن است كه استراتژي خريد و نگهداري سهام، نه تنها امروزه و بلكه در دوران عمر بازار سهام يك راهبرد شديداً ضعيف است.

4- شما نمي توانيد از بازار سرمايه پيشي بگيريد.

پيشي گرفتن از عملكرد بازار سرمايه ممكن نيست و كساني كه واقعاً اين شاهكار را انجام داده اند، اقبال آنها تا زمان طولاني دوام نخواهد داشت. براي پيشي گرفتن از بازار سرمايه خود را به زحمت نيندازيد؛ فقط بپذيريد كه نمي توانيد بر ميليونها سرمايه گذار ديگر كه معتقدند بازار سهام غير قابل غلبه است، پيشي بگيريد،اما واقعيت اين است كه بازار سهام مي تواند در دوره هايي نسبت به برخي سرمايه گذاران بازدهي كمتري داشته باشد، سرمايه گذاراني هستند كه اين كار را هر ساله انجام مي دهند و بعضي ها هر ساله از بازار پيشي مي گيرند. از آنجاكه انجام آن آسان نيست، امكان آن بسيار كم است. با چيزي كه گفته شد، بيشتر سرمايه گذاران به سادگي زمان زيادي ندارند تا فعالانه سبد سرمايه گذاري خود را مديريت كنند تا بتوانند نسبت به بازار عملكرد بهتري داشته باشند.

* "داستان اولين سرمايه گذاري من:

يادآوري خاطرات اولين روزي كه من به شركت كارگزاري مراجعه كردم و اولين سهام را خريداري كردم برايم جالب است. راجع به سرمايه گذاري، بازار سرمايه و اقتصاد آن زمان بسيار كم مي دانستم. اما نمي توانستم كم توجه باشم؛ من به سبب علاقه اي كه به بازار سهام داشتم جذب آن شدم و در ابتدا تمام قوانين عقلايي بازار سرمايه را مانند مردي كه در يك درياي بزرگ و در ميان كوسه هاي سفيد گرسنه قرار گرفته، ناديده گرفتم. اين هم داستان رقت انگيز و خنده دار معرفي من در بازار سرمايه.

چگونه شروع شد؟

سرمايه گذاري من زماني شروع شد كه (اواخر سال 2005) با دوستم صحبت مي كرديم و او در طول صحبت هايش اشاره مي كرد كه صاحب تعدادي سهام شركت كوكاكولاست. همواره فكر مي كردم كه كار جالبيست، اما راجع به آن زياد فكر نكردم و گفتگوي ما به سوي موضوعات ديگري كشيده شد، اما بعد از زمان كوتاهي شروع به فكر كردن راجع به بازار سرمايه كردم و بازي ويدئويي كه سابقاً با آن بازي مي كردم و راجع به اقتصاد نيز بود را به ياد آوردم، البته زماني كه آن بازي را انجام مي دادم، به طور باور نكردني سعي مي كردم كه بيشترين طلا را داشته باشم پس به سرعت پيچ و خم آن بازي اقتصادي را فرا گرفتم. همواره به اين مساله فكر مي كردم كه اگر من در بازار سرمايه واقعي اين علاقه شديد را به كار گيريم، شگفت انگيز خواهيد بود.

به سايت شركت كارگزاري رفتم و روي يك سهم سرمايه گذاري كردم. به ياد مي آورم كه فكر مي كردم كه چقدر همه چيز سخت بود. به قسمت هاي مختلف سايت مي رفتم و چيزهايي نظير اين كه "دستور بازار چيست؟ "، "چه سهمي را بايد بخرم؟ "، "حجم چيست؟ " را از خودم مي پرسيدم . بالاخره اولين سهم را خريداري كردم.

اولين سهام من

من براي اولين سرمايه گذاري، كارخانه napster را انتخاب كردم. نمي توانم به ياد بياورم كه چرا napster را انتخاب كردم. من هرگز از سرويس پرداخت آنها استفاده نكردم، و هرگز فكر نكردم كه چقدر ارزشمند است. با اين وجود احساسم مانند يك مالك مغرور بود و همواره با دوستانم شوخي مي كردم كه من مالك 000017درصد از شركت napster هستم؟ البته مالك آن درصد كوچك هم نبودم، براي اينكه من محاسبات خود را بر اساس حجم روزانه به جاي ارزش بازاري آن انجام مي دادم ( تفاوتها را نمي دانستم).

من حدود 800 دلار از آن سهام را خريده بودم، و هيجان زده مي شدم زماني كه ديدم قيمت سهم كمي افزايش يافت. من مفهوم درصدها را نمي دانستم و فقط به تغييرات ناگهاني قيمت علاقه مند بودم. سرانجام با فروش سهام به 6 دلار سود دست يافتم.

نمي توانم باور كنم كه چقدر ساده لوح بودم و چطور با تفكرات مضحك قصد سرمايه گذاري در سهام شركتها داشتم. مي نشستم و فكر مي كردم كه شركت پربازده بعدي كدام است؟ پس از آن در سهامي مانند شركتnike سرمايه گذاري كردم! البته نه با دلايل واقعي و قابل بحث. البته اين را هم نمي توانم بگويم كه پشيمانم؛ چونكه اين عمل باعث شد كه من حركت در مسير سرمايه گذاري موفق را آغاز كنم.اگر شما سرمايه گذار نبوده ايد و در فكر كسب سود از بازار سرمايه هستيد، مي توانيد درس هايي از اين داستان سرمايه گذاري من در بازار سرمايه بگيرد .

اگر مي خواهيد وارد سرمايه گذاري ، تجارت يا بازار سرمايه شويد فقط به يادداشته باشيد كه نظرات، روشها و اصطلاحاتي وجود دارند كه نيازمند يادگيري آنها هستيد. مثلا در ابتدا من مفهوم انواع سفارشات، حجم سهام، ارزش بازار و غيره را نمي فهميدم.

پس از درك اصلاحات مختلف، تا زمانيكه طرح و راهبرد مشخصي نداشتيد، سرمايه گذاري نكنيد. اگر من مي خواستم دوباره سرمايه گذاري كنم، قبل از شروع، تمام كتاب هايي كه راجع به بازار سهام است، را مي خواندم. تنها بخش خوب تمام اينها اين است كه من با پول بسيار كم كه مي توانستم از عهده از دست دادن آن برآيم، سرمايه گذاري كردم. پس اگر تمام سرمايه ام را از دست مي دادم، وضعيتم نامشخص بود در حالي كه در شرايط كنوني با شكست و از دست دادن پول اندك، درس زيادي گرفتم.

شما چگونه آغاز كرديد؟

شما سرمايه گذاري يا تجارت را چگونه در بازار سرمايه آغاز كرديد و چه درسهايي از آن گرفتيد. هر چند اين متن ترجمه اي از تجربه هاي يك سرمايه گذار در بازار ايالات متحده آمريكا است؛ ولي من دوست دارم بدانم كه تك تك شما چگونه آغاز كرديد؟ چه اشتباهاتي داشتيد؟ خجالت نكشيد و داستان سرمايه گذاريتان را برايمان بنويسيد. داستان شما مي تواند راهنماي بسياري از سرمايه گذاراني باشد كه مي خواهند وارد بازار سهام شوند.

پس بياييد به آن ها كمك كنيد.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:18 بعد از ظهر