آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

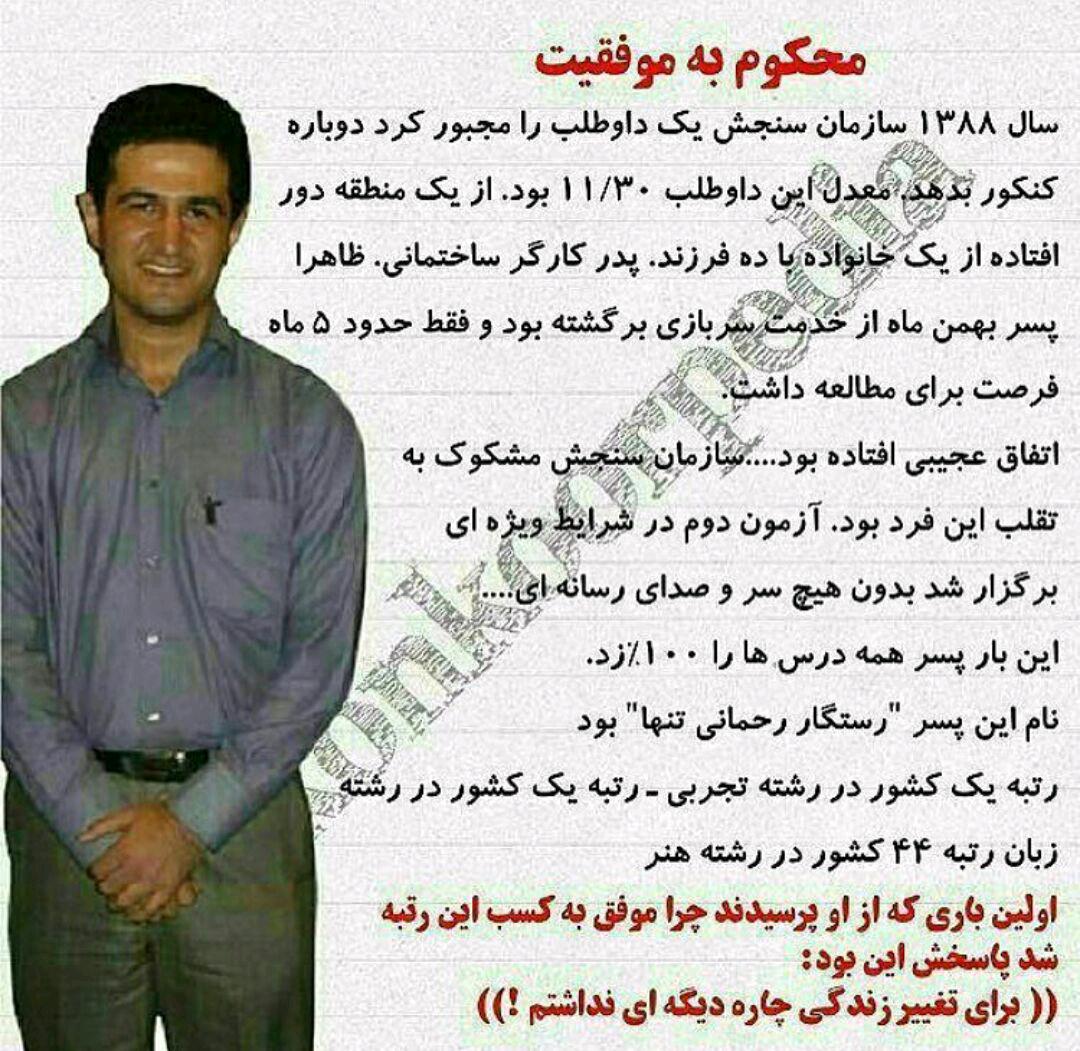

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

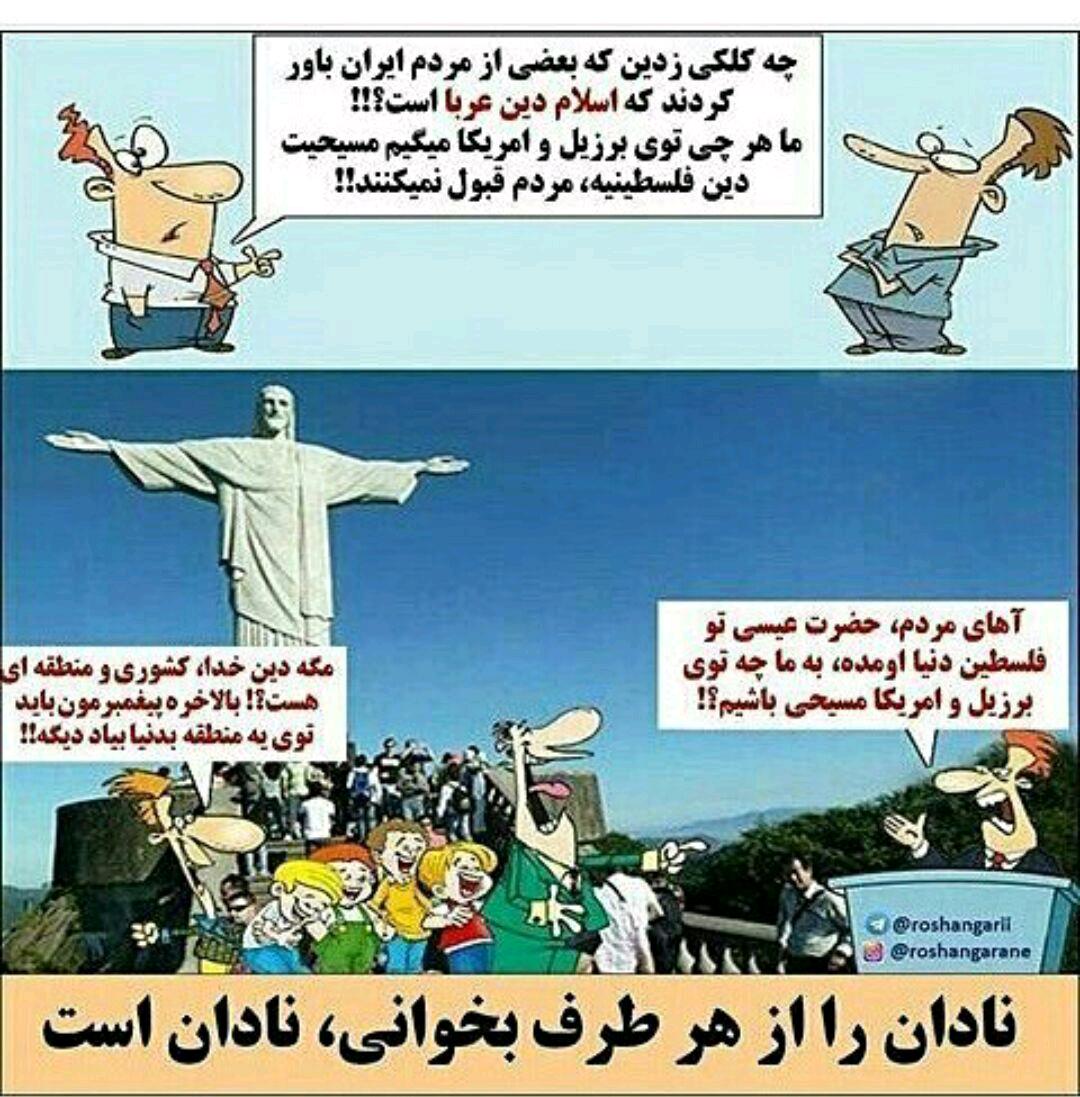

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

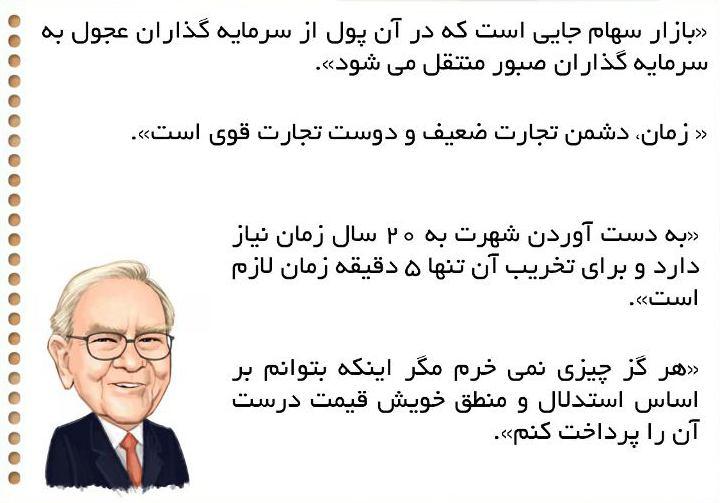

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

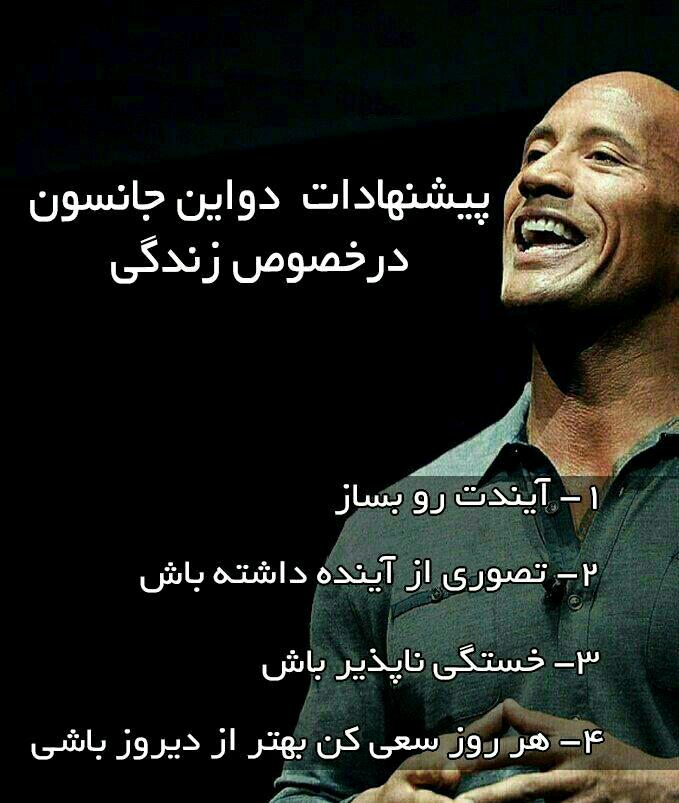

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

پیشنهاد خرید گوگل توسط یاهو!(حتما بخونید)

پیشنهاد خرید گوگل توسط یاهو!(حتما بخونید) عواملی که نگرش مارا تعیین می کنند

عواملی که نگرش مارا تعیین می کنند هر روز،خودتان و دیگران را برانگیزید

هر روز،خودتان و دیگران را برانگیزید جمله ی انگیزشی برای دوستان عزیز

جمله ی انگیزشی برای دوستان عزیز ما چیزها را به گونه ای که خود هستیم،می بینیم نه آن چنان که آن ها هستند

ما چیزها را به گونه ای که خود هستیم،می بینیم نه آن چنان که آن ها هستند ۵۰ توصیه مهم برای بازاریابی و تبلیغات

۵۰ توصیه مهم برای بازاریابی و تبلیغات اعتبار داشتن در نزد دیگران چه ارزشی دارد

اعتبار داشتن در نزد دیگران چه ارزشی دارد دوازده قدم برای ﺍﻓﺰﺍﻳﺶ ﺍﻋﺘﻤﺎﺩ ﺑﻪ ﻧﻔﺲ

دوازده قدم برای ﺍﻓﺰﺍﻳﺶ ﺍﻋﺘﻤﺎﺩ ﺑﻪ ﻧﻔﺲ محبت تنها واژه ای است که هیچ مرزی نمی شناسد

محبت تنها واژه ای است که هیچ مرزی نمی شناسد آموزش کسب ثروت

آموزش کسب ثروت سخنی از استیو جابز1

سخنی از استیو جابز1 دکتر شریعتی از قیام عاشورا می گوید

دکتر شریعتی از قیام عاشورا می گوید طرز فکر انسان های منفی

طرز فکر انسان های منفی قدرت عادت کردن تا چه حد

قدرت عادت کردن تا چه حد چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است کتاب هایی که مطالعه آن ها به فعالین در حوزه کسب و کار توصیه می شود

کتاب هایی که مطالعه آن ها به فعالین در حوزه کسب و کار توصیه می شود گول این جمله زیبا را نخورید بزرگ فکر کن، کوچک آغاز کن، سریع رشد کن

گول این جمله زیبا را نخورید بزرگ فکر کن، کوچک آغاز کن، سریع رشد کن ۱۰ دلیل که چرا باید عاشق شکست باشیم.

۱۰ دلیل که چرا باید عاشق شکست باشیم. رزق چیست؟!

رزق چیست؟! 20 قانون نوشتن تبلیغات موثر

20 قانون نوشتن تبلیغات موثرتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

ارزشيابي شركتهاي كوچك

نويسنده: محمد آزاد

چکيده:

امروزه با جهاني شدن بازارها، تحولات رقابتي، تقاضا براي منابع مالي جديد و انتظارات روزافزون سرمايهگذاران، شركتهاي كوچك بيش از پيش مورد توجه قرار گرفتهاند. تقريبا تمام تصميمگيريهاي مالي مستلزم تعيين ارزش افزودهاي است كه به موجب اين تصميمات كسب خواهد شد.

ارزشيابي شركتهاي كوچك

● مقدمه:

امروزه با جهاني شدن بازارها، تحولات رقابتي، تقاضا براي منابع مالي جديد و انتظارات روزافزون سرمايهگذاران، شركتهاي كوچك بيش از پيش مورد توجه قرار گرفتهاند. تقريبا تمام تصميمگيريهاي مالي مستلزم تعيين ارزش افزودهاي است كه به موجب اين تصميمات كسب خواهد شد. شركتها براي ايجاد ارزش نه تنها از سوي سهامداران بلكه از طرف كليه ذينفعان تحت فشار قرار دارند. شركتهاي كوچك بايد تلاش كنند تا بتوانند به صورت موثري با شركتهاي بزرگ رقابت كنند.

صاحبان شركتهاي كوچك بايد آگاه باشند كه حداكثر كردن ارزش ايجادشده تنها در سايه بهكارگيري كارا و اثربخش منابع، ميسر است كه خود نيازمند برنامهريزي و كنترل دقيق عمليات شركت است. برنامهريزي و كنترل عمليات مستلزم داشتن تواناييهاي لازم براي پيشبيني و تشخيص رابطه بين انتظارات مالكان حال و آينده است. از زماني كه شركتهاي كوچك در مراحلي از رشد، بهطور گستردهاي به دنبال تامين منابع مالي برآمدند، نياز خاصي به محاسبه ارزش ايجاد شده در شركتهايشان احساس كردند. السن و نايت (۱۹۹۷) ميگويند: «ايجاد ارزش براي سهامداران با ايجاد ارزش براي ساير ذينفعان همسو و سازگار است». البته واژه ارزش، مفهوم كلـــي را شامل ميشود كه از نظر سهامداران و ساير ذينفعان با توجه به منافع هر يك، به اشكال مختلف تعبير ميشود.

شركتهاي داراي نرخ بالاي ايجاد ارزش، ميتوانند سريعتر رشد كنند، راحتتر به بازارهاي سرمايه دسترسي پيدا كنند، شرايط بهتري براي كاركنان خود فراهم آورند و قابليت بيشتري براي اداره منابعشان داشته باشند. بنابراين ايجاد ارزش ميتواند معرف وجود ساختارهاي رشد يافته باشد. در چنين ساختارهايي منافع مشتريان نيز بهتر تامين ميشود چرا كه شركت ميتواند سرمايههايي با هزينه كمتر جذب كند. پايين بودن هزينه سرمايه در فعاليتهاي سرمايهگذاري موجب ميشود انتظارات مشتريان در زمينه قيمت كالا يا خدمات تامين شود.

در اين تحقيق سعي شده است مسائل مربوط به ارزشيابي شركتهاي كوچك مورد بررسي قرار گرفته و همچنين مزيت كاربرد مدل اهلسن و قدرت پيشبيني كنندگي اين مدل در مقايسه با ساير مدلهاي سنتي ارزشيابي بررسي شود.

● مشكلات ارزشيابي شركتهاي كوچك

هدف از ارزشيابي يك شركت، برآورد قيمتي است كه بر مبناي آن، گروه خريداران و فروشندگان در شرايط كاملا آگاهانه و فارغ از هرگونه اجبار اقدام به معامله واحد تجاري ميكنند. در صورتي كه فرض شود بازارهاي سرمايه در سطح نيمه قوي از فرضيه بازار كارا قرار دارند (يعني تمام اطلاعات در قيمت سهام منعكس شده است) آنگاه آخرين قيمت معامله شده سهام يك شركت سهامي عام، ارزش آن شركت را دقيقا به ما خواهد داد. بنابراين تعيين ارزش يك شركت بزرگ سهامي عام كه سهام آن در بازار، معامله ميشود، امري نسبتا آسان است، ولي تعميم اين فرضيه در مورد شركتهاي كوچك غير قابل تصور است. بسياري از صاحبان شركتهاي كوچك تمايلي ندارند كه مالكيت شركت از طريق عرضه سهام به عموم در دست عده بيشتري قرار گيرد. وقتي ماهيت ارزش شركتي قابل رويت نباشد، بحث درباره روشهايي كه بر مبناي ارزش قرار دارند، مشكل است. علاوه بر اين در شركتهايي كه مالكيت آنها در دست عده محدودي حفظ ميشود كه اين عده هم مالك و هم مدير آن شركت هستند، ممكن است ارزش مالكيت- مديريت بيش از ارزشهاي مادي باشد. ارزشيابي يك شركت كوچك مستلزم شناخت ويژگيهايي است كه در مدلهاي ارزشيابي شركتهاي بزرگ سهامي عام، در نظر گرفته نميشود.

ويژگيهاي منحصربهفرد شركتهاي كوچك ميتواند مجموعهاي از مشكلات و مسائل مالي را ايجاد كند كه هيچ گاه در مورد شركتهاي بزرگ مشاهده نميشود. وجود همين تفاوتها است كه موجب شده مديران و مالكان شركتهاي كوچك معيارهاي متفاوتي را در تصميمگيريهاي مالي خود لحاظ كنند و به دنبال انواع مختلف راهكارهاي تامين مالي باشند.

سهام شركتهاي بسيار كوچك به ندرت در حجم معاملات سهام يك شركت بزرگ خريد و فروش ميشود. سرمايهگذاران بالقوه براي خريد سهام شركتهاي كوچك معمولا خيلي سخت تر ميتوانند اطلاعات لازم را كسب كنند.

هيتون (۸۹۹۱) بيان ميكند: «كسب اعتبار از سوي شركتهاي كوچك نسبت به شركتهاي بزرگ بسيار دشوارتر است». استراتژيهاي مالي نيز تحت تاثير اندازه شركت است، بهطوري كه شركتهاي كوچك بايد در مقابل كسب بازده بالاتر ريسك بيشتري نسبت به شركتهاي بزرگ تقبل كنند. بهعلاوه شركتهاي كوچك اغلب از طرف سهامداران موسس اداره ميشود كه ممكن است فاقد دانش و تجربه كافي در مسائل مالي باشند. به اين ترتيب اغلب شركتهاي كوچك از سوي مجموعهاي از افراد كه در برنامهريزي و كنترل استراتژيها مكمل يكديگر هستند، اداره نميشود و اين يعني انعطافپذيري كمتر در مقابل مراحل رشد شركت. شركتهاي كوچك در مقايسه با شركتهاي بزرگ با هزينههاي بالاتري نيز روبهرو هستند (هزينههاي معاملات، دعاوي مطروحه و هزينههاي مربوط به ورشكستگي).

بالاخره اينكه در مقايسه با شركتهاي بزرگ در بيشتر قراردادهايي كه بين شركتهاي كوچك و ساير ذينفعان بيروني وجود دارد، اعتبار مالكان نقش اصلي را ايفا ميكند.

● معيارهاي ارزشيابي سهام

فرآيند تعيين ارزش يك سهم معين را ارزشيابي سهم گويند. يك روش ارزشيابي ايدهآل به گونهاي طراحي شده است كه بتواند ارزش كليه سهام را بهطور دقيق اندازهگيري كند. اگر يك سرمايهگذار در زمان انجام معامله، سهام معيني را زير قيمت خريداري كند، قيمت آن سهم به تدريج افزايش خواهد يافت تا زماني كه در قيمت «مشخص» آن را به فروش برساند و سپس وارد معامله ديگري از «خريد» شود بنابراين هيچ روش كاملي براي ارزشيابي سهام وجود ندارد.

ارزشيابي سهام يكي از مسائل بسيار پيچيده است و هيچ مدل ارزشيابي وجود ندارد كه بتواند به درستي ارزش ذاتي يك سهم را پيشبيني كند. حتي هيچ مدلي وجود ندارد كه بتواند پيشبيني دقيقي از تغييرات قيمت در آينده را ارائه دهد. به هر حال مدلهاي ارزشيابي سهام مبنايي براي مقايسه و سنجش معيارها و عوامل مربوط به ارزش سهام را ارائه ميدهند. به علاوه با استفاده از برخي مدلهاي ارزشيابي ميتوان در شرايطي كه سهام «پايينتر از ارزش واقعي» معامله ميشوند، حدود ميانگين نرخ بازده بازار را محاسبه كرد.

● مدلهاي ارزشيابي سهام

براي ارزشيابي سهام مدلهاي مختلفي وجود دارد. برخي از اين مدلها ساده و برخي پيچيـــده هستند. در اكثر مدلهاي پيچيده عواملي مثل: ارزش دفتري سهام، سودهاي آتي، درصد تقسيم سود، نرخ بهره بدون ريسك، ريسك سهم يا همان بتاي سهم و زمان را ديد.

ارزش دفتري بيانگر ارزش جاري يك سهم است كه محافظهكارانهترين برآورد از ارزش آن است. ارزش دفتري مبنايي براي پيشبيني سودهاي آتي است كه براي تعيين ارزش ذاتي سهام بهكار ميرود. البته به جز مواردي كه هيچ گونه سود نقدي به سهامداران پرداخت نميشود، يعني درصد تقسيم سود صفر است. بنابراين مشخص ميشود كه در بيشتر مدلها، سودهاي آتي تضمين شده نيست و نميتوان گفت حتما بهطور كامل در ارزش يك سهم لحاظ شده است. نرخ بهره بدون ريسك، ميتواند نرخ بازده سرمايهگذاري باشد كه از سوي دولت تضمين شده است. بهعلاوه دورهاي كه يك سهم معين بازده بالاتري از نرخ بهره بدون ريسك، متوسط صنعت يا كل بازار دارد، بسيار مهم است. متوسط نرخ بازده شركتهاي جديدالتاسيس در حال رشد نوعا بسيار بالا خواهد بود و در مقابل شركتهاي قديمي تر متوسط نرخ بازده پايدارتري خواهند داشت. زمان و شايد مهمتر از آن ريسك سهم، دو متغيري هستند كه باقي ميماند و البته با توجه به ويژگيهاي هر مدل خاص به روشهاي مختلف قابل محاسبه هستند، در تحقيق حاضر ارزش ذاتي به دست آمده از برخي مدلهاي پيچيده مدل ارزشيابي اهلسن و ساير مدلهاي سنتي ارزشيابي براي شركتهاي كوچك مقايسه و بررسي شده است. كليه ارزشهاي واقعي بازار و ساير متغيرهاي غير بازار مربوط به پايان سال ۲۰۰۰ ميلادي است. مدلها و متغيرهاي بهكار رفته در زير تشريح شده است.

● مدلهاي اهلسن

مدل اهلسن، روشهاي ساده و در عين حال قدرتمندي را براي محاسبه ارزش بنيادي سهام قابل معامله در بازار به حسابداران و مديران مالي ارائه ميكند. بهعلاوه اين مدل به سرمايهگذاران كم تجربه يا فاقد تجربه در زمينه تحليلهاي مالي امكان ميدهد كه به سرعت ارزش بنيادي يك شركت را برآورد كنند. برخلاف مدل ارزش افزوده اقتصادي كه مورد توجه سرمايهگذاران (اعم از سهامداران يا اعتباردهندگان) با ديد بلندمدت قرار دارد، مدل اهلسن تنها به سرمايهگذاران معمولي تاكيد ميكند.

دلايل بسياري وجود دارد كه باعث ميشود روش ارزشيابي اهلسن نسبت به ساير مدلهاي ارزشيابي سنتي از قبيل مدلهاي مبتنيبر جريانهاي نقد تنزيل شده و سودهاي نقدي تنزيل شده به ويژه در مورد شركتهاي كوچك كاربرد بيشتري داشته باشد. در روشهاي ارزشيابي سنتي مزبور فرض شده است كه شركتها هر سال سود سهام خود را پرداخت ميكنند و اين در حالي است كه بسياري از شركتهاي كوچك حتي آنهايي كه از سود آوري بالايي برخوردارند و در بازار مورد معامله قرار ميگيرند، هرگز سود سهام پرداخت نكردهاند. پس چگونه بايد سهام چنين شركتهايي را مورد ارزشيابي قرار داد؟

مدلهاي مبتنيبر جريانهاي نقد تنزيل شده نيز اشكالاتي دارند به طور مثال اين مدلها ارزش شركت را به طور كلي به جريان سودهاي آتي آن مرتبط ميداند و به ساير اطلاعات مربوط و موجود در ترازنامه توجهي ندارد. در واقع در مدلهاي مبتنيبر جريانهاي نقد تنزيل شده بحث مربوط به ترازنامه در ارزش يك شركت، به جريانهاي نقدي (سودهاي) طرحهـاي آتي محدود است. اين مساله باعث ميشود پيشبيني دورههاي آتي نقش بيشتري در ارزشيابي شركت داشته باشد كه اين خود علت اصلي بروز مشكلاتي در زمينه برآورد ارزش نهايي است. روش ارزشيابي اهلسن مشكل مربوط به ارزش نهايي را با برنامهريزي سود باقيمانده آتي كاهش داده است. در ضمن اطلاعات اوليه لازم در مدل ارزشيابي اهلسن به راحتي از اطلاعات موجود در صورتهاي مالي قابل استخراج است و يا با استفاده از مدل ارزشيابي داراييهاي سرمايهاي قابل محاسبه ميباشد. رابطه مدل اهلسن به شكلي كه در اكثر متون مالي و حسابداري رايج است در زير ارائه شده است.

كه:

٭tP= ارزش محاسباتي هر سهم در زمان t است.

tB= ارزش دفتري هر سهم در زمان t است.

ROE: نرخ بازده حقوق صاحبان سهام كه برحسب درصد بيان ميشود و از تقسيم سود متعلق به سهامداران عادي بر ميانگين سهام عادي به دست ميآيد.

er= نرخ هزينه سرمايه شركت (با استفاده از مدل CAPM برآورد ميشود).

در اين مقاله مدلهاي اهلسن پايه و اهلسن بتاي اهرمي براي پيشبيني و محاسبه ارزش شركتهاي كوچك بهكار برده شده است.

● مدل اهلسن پايه

اين مدل اهلسن، نمونهاي از يك مدل ارزشيابي مبتنيبر جريانهاي نقدي است، كه معمولا از اطلاعات موجود و واقعي سهام استفاده ميكند. در اين مدل كليه عوامل موثر از قبيل ارزش دفتري، سودهاي آتي، درصد تقسيم سود، نرخ بهره بدون ريسك، ريسك سهم و زمان لحاظ شده است. در انجام محاسبات نرخ بازده اوراق قرضه دولتي به عنوان نرخ بهره بدون ريسك و دوره زماني ارزشيابي ۱۰سال است. ريسك سهم معادل بتاي سهم در نظر گرفته ميشود.

● مدل اهلسن بتاي اهرمي

اين مدل كاملا شبيه مدل قبلي است، بهجز در مورد ريسك سهم يا همان بتا كه بهواسطه سطح اعتبار سهم، تعديل شده است. در اين مدل سطوح اعتباري بالا معرف ريسك بالاتر سهم ميباشد.

● مدلهاي مبتنيبر بازار

دو مدل از رايجترين مدلهاي ارزشيابي مبتنيبر اطلاعات بازار در زير مورد بررسي قرار گرفته است.

● مدل ارزش ذاتي بر مبناي PEG

در اين مدل چنين بيان ميشود كه نسبت قيمت به سود هر سهم ( P/E) در صورتي كه قيمت بهطور منصفانه تعيين شده باشد، معادل نرخ رشد آن سهم است. نسبت قيمت به سود هر سهمي كه بالاتر (پايينتر) از قيمت واقعي خود معامله ميشود، در مقايسه با نرخ رشـد مورد انتظارش بالاتر (پايين تر) خواهد بود. در واقع نسبت قيمت به سود هر سهم (P/E) به نرخ رشد سود است.

PEG= (P/E) (earning growth percentage)e

و ارزش ذاتي يك سهم بر مبناي برابر است با قيمت روز بازار آن سهم تقسيم بر PEG:

PEG Value = observed current market price / PEG

مدل ارزش ذاتي بر مبناي نسبت قيمت به سود هر سهم پيشبيني شده

در اين مدل فرض ميشود همواره هر سهم داراي نسبت قيمت به سود هر سهم (P/E) ثابت است. بنابراين با استفاده از نسبت قيمت به سود هر سهم ميتوان ارزش ذاتي سهام را پيشبيني كرد. البته براي اين منظور لازم است دو نسبت قيمت به سود هر سهم محاسبه شود. يكي بر مبناي سود جاري و ديگري بر مبناي سود پيشبيني شده سال آتي كه از سوي تحليلگر برآورد ميشود. به عبارت ديگر:

همانطور كه مشاهده ميشود در هر دو مدل ياد شده براي محاسبه ارزش ذاتي سهام، پيشبيني سودهاي آتي ضروري است.

● تحليل آماري

نمونه بررسي شده شامل ۴۷۷ شركت كوچك از ۱۰ صنعت است. در جدول شماره يك اطلاعات مربوط به آمار توصيفي و نتايج به دست آمده از هر يك از مدلهاي اهلسن و بازار ارائه شده است.

نزديكترين ميانگين قيمتهاي پيشبيني شده به ميانگين قيمتهاي واقعي مربوط به مدل اهلسن بتاي اهرمي است. بهعلاوه انحراف معيار هر دو مدل اهلسن از مدلهاي بازار كمتر است. جهت تجزيه و تحليل بيشتر آزمونهاي آماري زير انجام شده است.

نخستين آزمون، بررسي همبستگي پيرسون بين قيمتهاي واقعي و برآورد شده بر اساس هر يك از مدلها است. نتايج به دست آمده در جدول شماره ۲، ارائه شده است. قويترين همبستگي (۷۲۵۵/۰) بين قيمت واقعي سهام و قيمت محاسبه شده بر اساس مدل پيشبيني شده وجود دارد. ضعيفترين همبستگي (۳۹۳۴/۰) GEP مربوط به نتايج به دست آمــده از مـدل مبتنيبر است. دو مدل مزبور همان دو مدل مبتنيبر بازار هستند. نتايج مربوط به مدلهاي اهلسن به ترتيب ۵۳۰۶/۰ و ۵۰۰۸/۰ است كه بيانگر يك رابطه قوي بين قيمتهاي واقعي و پيشبيني شده هستند.

در گام بعدي خطاي پيشبيني هر يك از مدلها بررسي شده است. خطاي پيشبيني در واقع تفاوت بين قيمت پيشبيني شده با قيمت واقعي است و خطاي مطلق پيشبيني از قدر مطلق خطاي پيشبيني به دست ميآيد.

مدل اهلسن بتاي اهرمي كمترين ميانگين خطاي پيشبيني را با ۲۷/۴ داشته است. نسبت ميانگين خطا به ميانگين قيمت واقعي (۲۷/۴ تقسيم بر ۶۳/۱۷) ۲/۲۴درصد است. مدل پيشبيني شده با ميانگين خطاي ۱۹/۵ در رده دوم قرار دارد. دو مدل مزبور بر اساس نتايج به دست آمده براي ميانگين مطلق خطاي پيشبيني نيز در ردههاي اول و دوم قرار ميگيرند با اين تفاوت كه مدل پيشبيني شده با ۹۸/۶ كمترين ميانگين مطلق خطا و مدل اهلسن بتاي اهرمي با ۹۴/۸ در رتبه دوم است.

● نتيجهگيري

در اين نوشتار مزيت كاربرد مدل اهلسن نسبت به ساير مدلهاي ارزشيابي سهام به خصوص در مورد شركتهاي كوچك بررسي شد. قيمتهاي واقعي با قيمتهاي برآوردشده حاصل از دو مدل اهلسن و بازار مورد مقايسه قرار گرفت. بهطور كلي نتايج نشان داد در پيشبينيهاي انجام شده مدل اهلسن نسبت به مدل مبتنيبر بازار از دقت بالاتري برخوردار است.

روش ارزشيابي اهلسن نسبت به ساير مدلهاي ارزشيابي سنتي از قبيل مدلهاي مبتنيبر جريانهاي نقد تنزيل شده و سودهاي نقدي تنزيل شده كاربرد بيشتري دارد. بيشتر شركتهاي كوچك هيچ گونه سود نقدي پرداخت نميكنند، بهعلاوه در خيلي از موارد دسترسي بهاين قبيل اطلاعات بسيار دشوار است. مدلهاي مبتنيبر جريانهاي نقد تنزيل شده نيز براي شركتهاي كوچك مناسب نيستند، چون مدلهاي يادشده مشكلات زيادي با تعيين ارزش نهايي دارند كه برآورد آن بهويژه براي شركتهاي كوچك يا در حال رشد مشكل است. البته مدل ارزشيابي اهلسن اين مشكل را با برنامهريزي سود باقي مانده آتي كاهش داده است.

منابع: ۱- مديريت مالي ۲، وستون و بريگام، ترجمه سيد مجيد شريعت پناهي، چاپ اول، ۱۳۷۶. ۲- Michael F.Spivey & Jeffrey J.McMillan ,"Using the Edwards-Bell-Ohlson to value small and entrepreneurial type businesses”.

تاریخ ارسال پست: 22 / 6 / 1395 ساعت: 5:36 بعد از ظهر