آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

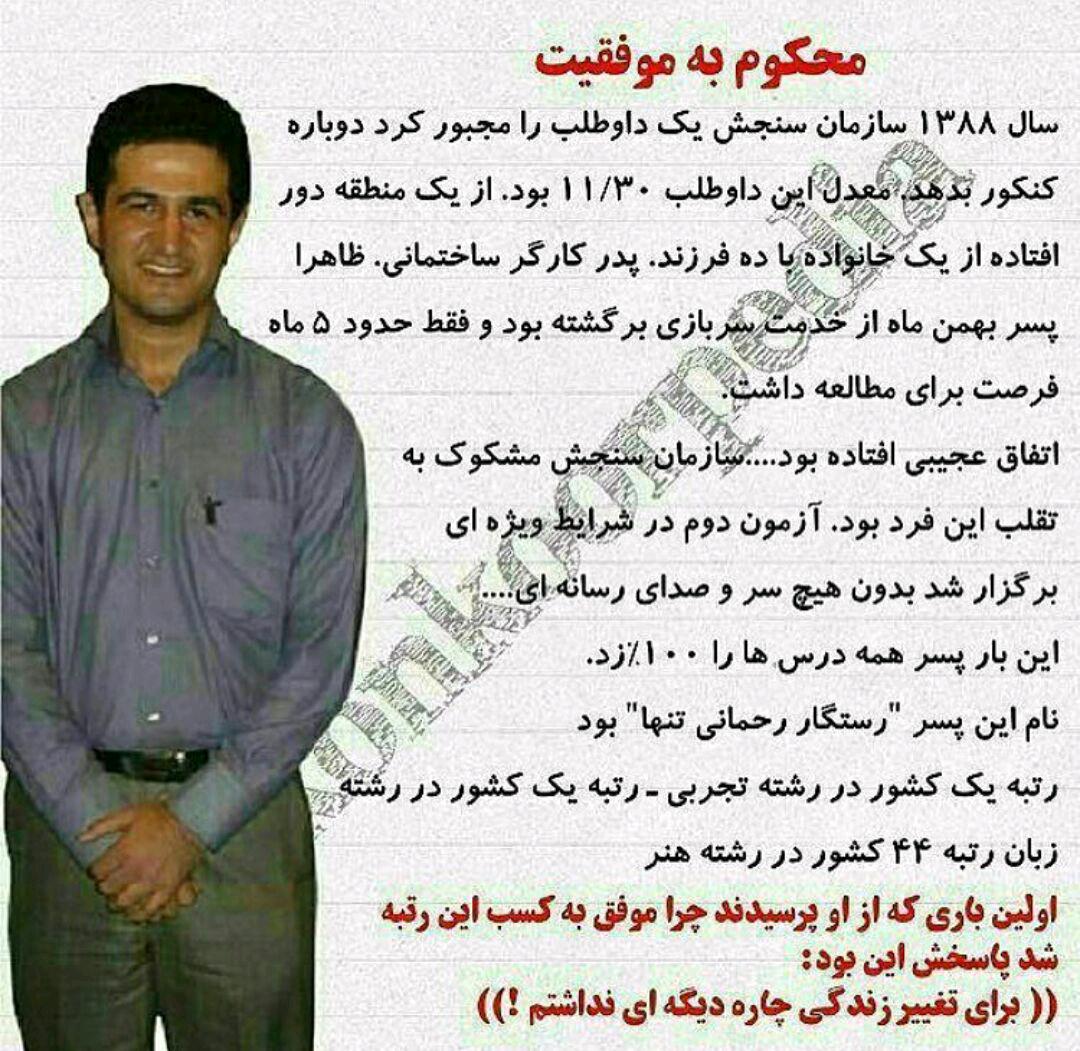

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

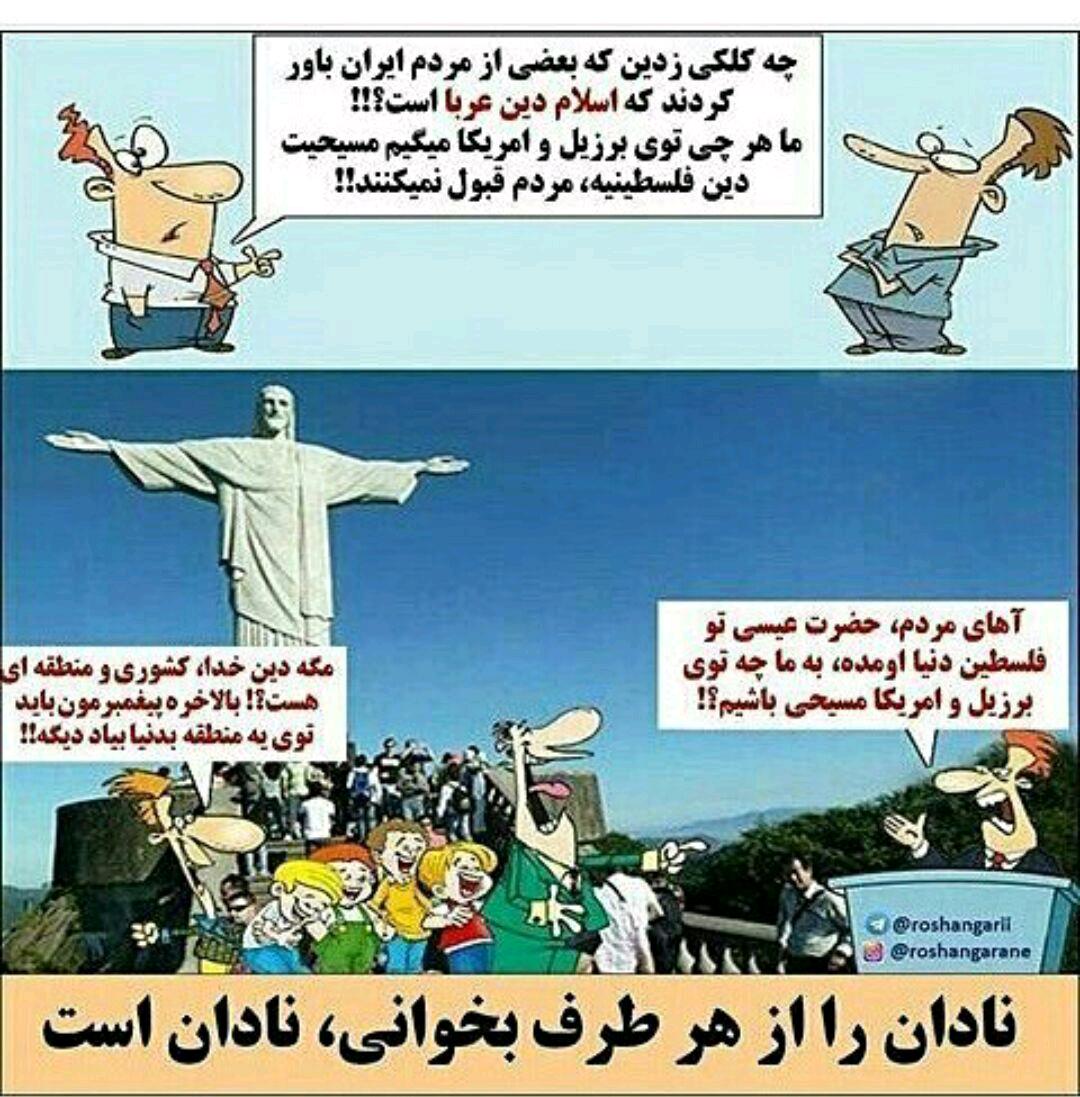

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

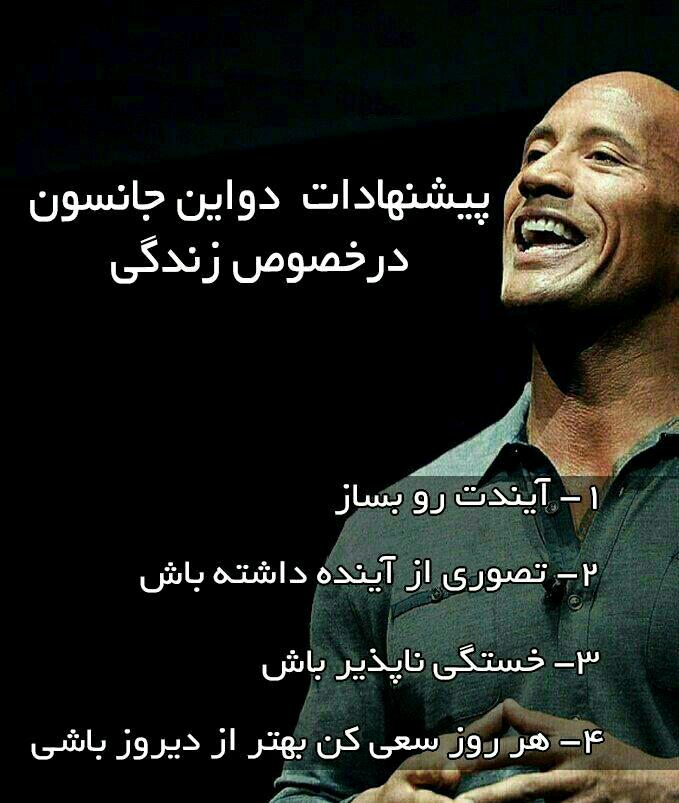

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

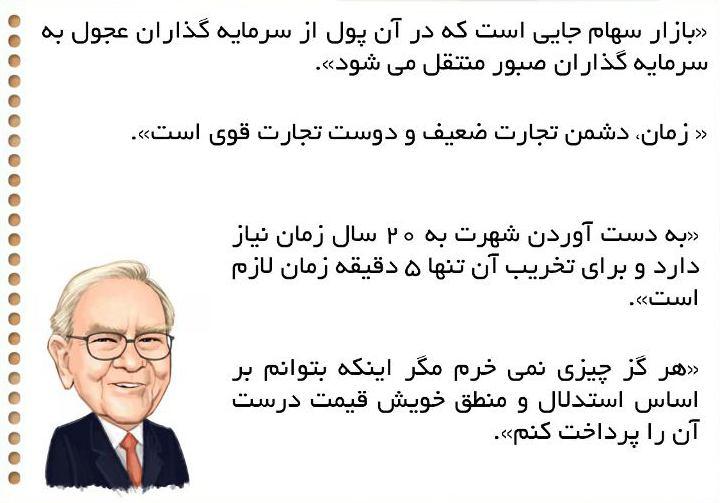

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

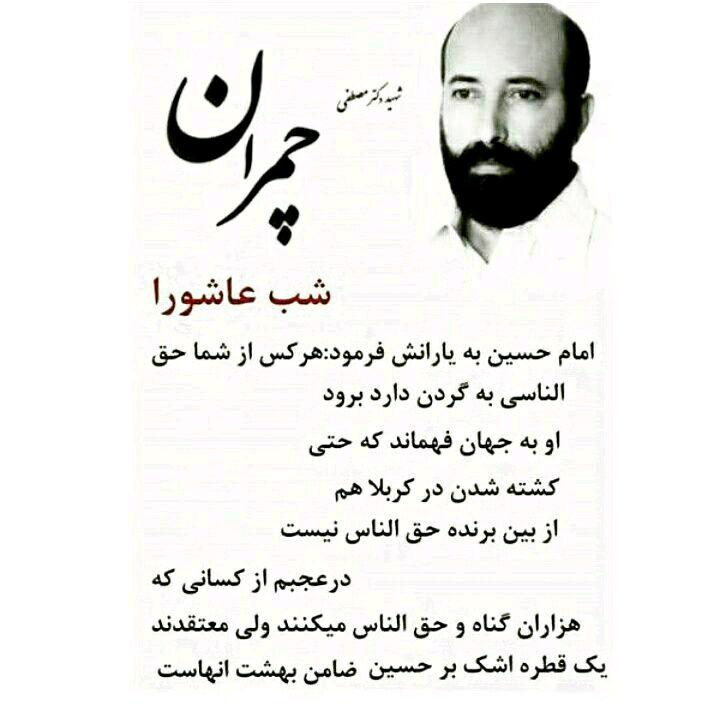

سخنانی از وارن بافت سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

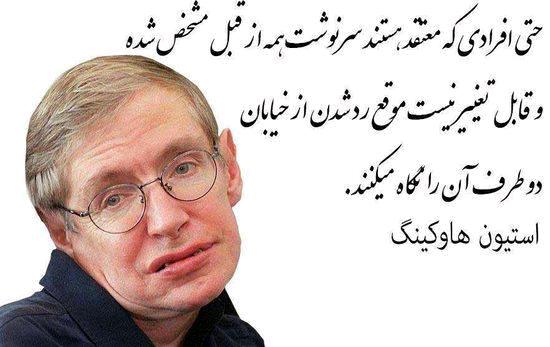

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

بخشی از زندگینامه ناپلئون بناپارت

بخشی از زندگینامه ناپلئون بناپارت به میلی به داشتن برنامه و آمادگی

به میلی به داشتن برنامه و آمادگی ۷ رفتار که افراد دارای اعتماد به نفس بالا آن را انجام نمیدهند

۷ رفتار که افراد دارای اعتماد به نفس بالا آن را انجام نمیدهند 15 روش براي توسعه كار و تجارت

15 روش براي توسعه كار و تجارت پر درآمد ترین مشاغل ایران کدام ها هستند؟

پر درآمد ترین مشاغل ایران کدام ها هستند؟ خواهش می کنم فعل شدن را باور کن ...!

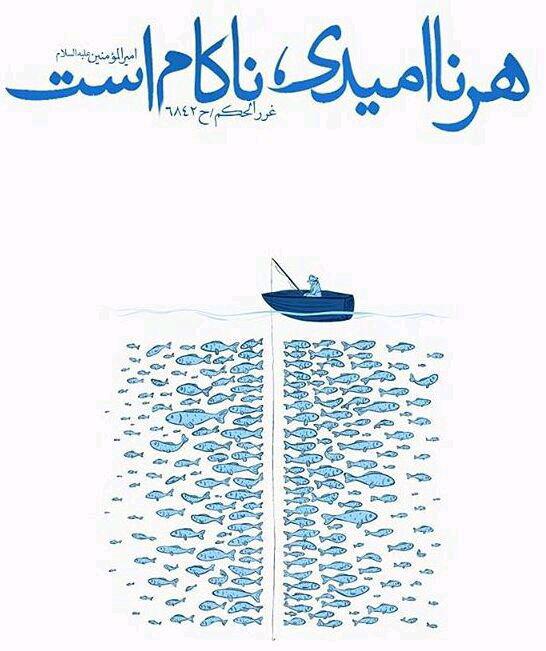

خواهش می کنم فعل شدن را باور کن ...! هر ناامیدی،ناکام است

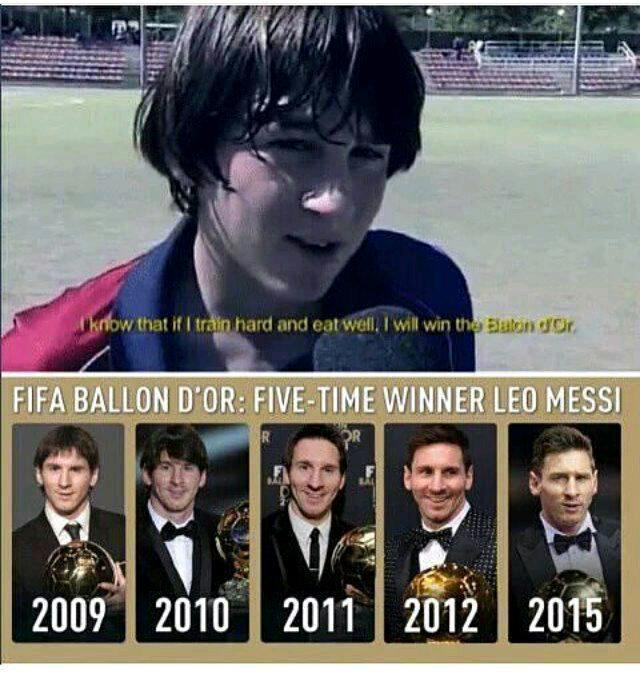

هر ناامیدی،ناکام است مصاحبه با مسی در نوجوانی

مصاحبه با مسی در نوجوانی راحت آبروی دیگران را نبرید داستانی در این مورد

راحت آبروی دیگران را نبرید داستانی در این مورد تراژدی تبدیل خانه به گاوداری

تراژدی تبدیل خانه به گاوداری اثر اینترنت بر کسب و کار

اثر اینترنت بر کسب و کار مصرف مداوم روغن حیوانی

مصرف مداوم روغن حیوانی تفاوت شرکت های هولدینگ با شرکت های سرمایه گذاری

تفاوت شرکت های هولدینگ با شرکت های سرمایه گذاری فعالیت اقتصادی مقامات بايد در ايران هم ممنوع شود

فعالیت اقتصادی مقامات بايد در ايران هم ممنوع شود ضرورتهای استارتآپ در حوزههای گردشگری

ضرورتهای استارتآپ در حوزههای گردشگری هفتاد نکته از نکات کتب روانشناسی

هفتاد نکته از نکات کتب روانشناسی از همین شنبه شروع می کنم!

از همین شنبه شروع می کنم! مدیر ارشد فرهنگ (Chief Culture Officer)

مدیر ارشد فرهنگ (Chief Culture Officer) آیا شاد بودن به معنای بشاش و خندان بودن همیشگی و دائمی است؟

آیا شاد بودن به معنای بشاش و خندان بودن همیشگی و دائمی است؟ وقتی از بخش خصوصی حرف میزنیم از چه حرف میزنیم؟

وقتی از بخش خصوصی حرف میزنیم از چه حرف میزنیم؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

موسسا ت تامين سرمايه در ايران

چکيده:

موسسات تامين سرمايه نه يك شركت سرمايهگذاري هستند، نه يك بانك؛ بلكه فعاليت آنها بيشتر مربوط به تامين مالي شركتها است

شيوههاي مختلفي براي تامين مالي وجود دارد كه موسسات تامين سرمايه از طريق آن منابع مورد نياز براي نقدينگي و سرمايه در گردش طرحها را تجهيز ميكنند كه از جمله ميتوان به تامين مالي از روش فروش سهام و اوراق بهادار ديگر اشاره كرد. موسسات تامين سرمايه در مقابل بانكهاي تجاري قرار ميگيرند.

بانكهاي تجاري از طريق سپردهگذاران و مشتريان و حسابهاي پسانداز اقدام به اعطاي تسهيلات ميكنند، در حالي كه موسسات تامين سرمايه فاقد نقدينگي براي اعطاي وامهاي نقدي هستند. اين موسسات به عنوان واسطه عمل ميكنند و فروشندگان سهام را به خريداران آن متصل ميكنند. در واقع، شركتهايي كه ميخواهند به غير از اخذ وام از روشي ديگر تامين مالي كنند به سراغ اين موسسات ميآيند. به همين دليل نقش اين موسسات در اقتصاد، بسيار حائز اهميت است.

با تاسيس موسسات تامين سرمايه در ايران، اين گمان نميرفت كه اين موسسات بتوانند تمام فعاليتهاي مربوط به وظايف اصلي خود را به جز چند مورد انجام دهند. بر اين اساس، موسسات تامين سرمايه در ايران هنوز داراي نقايص و محدوديتهايي هستند. در اين نوشتار سعي شده است علاوه بر بيان اين محدوديتها و نقايص، پيشنهادهايي هم براي بهبود وضعيت اين موسسات بيان شود كه بعضي از آنها به شرح ذيل هستند:

1- پذيرهنويسي سهام يكي از وظايف اصلي اين موسسات است؛ ولي اين فعاليت هنوز در ايران به صورت گستردهاي انجام نميشود (يكي از دلايل پذيرهنويسي سهم، شفافسازي قيمت آن است). شركتهايي كه موفق نميشوند سهامشان را به فروش برسانند، از طريق اين موسسات آن را ميفروشند كه اين فعاليت به نوبه خود منجر به بهبود وضعيت بازار سرمايه و در نتيجه رونق اقتصادي ميشود. علاوه بر پذيرهنويسي سهام، اوراق مشاركت و ساير ابزارهاي مالي نيز توسط اين موسسات پذيرهنويسي ميشود.

2- فعاليت اين موسسات در حوزه تملك و ادغام و همچنين ساختار دهي مجدد شركتها در ايران هنوز مطرح نيست و كمتر به آن توجه ميشود، در صورتي كه اين كار يكي از فعاليتهاي اصلي اين موسسات است و در بيشتر كشورها به عنوان مهمترين فعاليتشان تلقي ميشود.

3- نگرش بورس به اين موسسات در ايران با نگرش بورسهاي جهان به اين موسسات متفاوت است. در واقع، در ايران اين دو نهاد حرف يكديگر را درست درك نميكنند و به سختي ميتوانند فعاليت خود را با هم هماهنگ كنند كه اين نيز يكي از نقايص و محدوديتهاي اين موسسات است كه بايد اين دو به ميزان قابلتوجهي به هم نزديك شوند. اين نزديك شدن، خود منجر به رونق هرچه بيشتر اين موسسات و همچنين رونق بازار سرمايه ميشود.

4- تعداد اين موسسات در ايران بسيار كم است. اين نيز يكي از عواملي است كه باعث شده اين شركتها نتوانند تا حدودي نقايص و محدوديتهاي خود را رفع كنند، زيرا افزايش تعداد اين موسسات، منجر به افزايش رقابت بين آنها شده و در نتيجه كيفيت كار اين موسسات بالا ميرود. اين كيفيت هم به نوبه خود منجر به كارآيي و بهبود وضعيت بازار، به خصوص بازار سرمايه ميشود و در نتيجه رونق اقتصادي را به همراه خواهد داشت؛ بنابراين دولت براي رسيدن به اهداف اقتصادي خود بايد به اين موسسات بيشتر توجه كند.

5- ارتباطات بينالمللي در موسسات تامين سرمايه در ايران ضعيف است كه خود دلايل مختلفي دارد كه يكي از دلايل آن ناشي از روابط سياسي است. به دليل تاثير بازارهاي جهاني بر يكديگر و همچنين نزديك بودن آنها بههم، بايد اين ارتباطات به نوبه خود قوي شود؛ يا اين كه حداقل با كشورهايي كه قوانين آنها شبيه قوانين ايران است، به خصوص كشورهاي اسلامي، اين ارتباطات گسترش يابد.

6- در فرآيند اجراي اصل 44 قانون اساسي، اين موسسات ميتوانند راهگشا باشند. اين احساس وجود دارد كه بخش خصوصي براي خريد شركتهاي قابلواگذاري با كمبود منابع مالي مواجه است و سيستم بانكي ايران آنگونه كه بايد از بخش خصوصي حمايت نميكند؛ بنابراين اين موسسات ميتوانند با كمك به بخش خصوصي، فرآيند واگذاري شركتهاي دولتي را تسهيل و تسريع كنند.

در نتيجه بهتر است توجه دولت به اين موسسات افزونتر شود.

7- فرآيند شكلگيري و ايجاد يك نهاد يا ابزار جديد مالي در ايران كند و مشكل است. در واقع، يك ابزار جديد براي اينكه فعاليت خود را آغاز كند، نياز به گذشت زمان بسيار است و اين نيز يكي از عواملي است كه باعث شده است اين موسسات در ايران نسبت به ديگر كشورها عقب تر باشند.

در واقع بايد فيلترها و بوروكراسي حاكم براي فعال شدن ابزار جديد كمتر شده تا فعاليت اين موسسات تسهيل و تسريع شود.يكي از دلايل اين موضوع، كمبود قوانين و مقررات، به خصوص در حوزه مسائل مالياتي، ابزارها و نهادهاي جديد است كه با تصويب قانون «توسعه ابزارها و نهادهاي مالي جديد به منظور تسهيل اجراي سياستهاي كلي اصل چهل و چهارم قانون اساسي» به نظر ميرسد روند توسعه ابزارها سريعتر شود.

8- اين موسسات هنوز توسط تعدادي از نهادها و سازمانها مورد پذيرش قرار نگرفتهاند. براي مثال، سازمان خصوصيسازي نقش اين موسسات را آنگونه كه بايد قبول نكرده است. در صورتي كه فعاليت اين دو نهاد مكمل يكديگر است و ميتواند در بسياري از زمينهها واگذاري شركتهاي دولتي به بخش خصوصي، راهگشا باشد.

9- بانك مركزي به بورس و ساير موسساتي كه با بورس رابطه نزديك دارند به عنوان يك رقيب نگاه ميكند؛ بنابراين تمايل زيادي به ورود ابزارهاي جديدي كه به بازار پول مربوط ميشوند ندارد. اين نيز به نوبه خود موجب محدوديت و عدمرشد مناسب اين موسسات ميشود.

10- عدمآشنايي و آگاهي سرمايهگذاران و شركتهايي كه به تامين مالي نياز دارند با اين موسسات از يك طرف و عدمسابقه طولاني اين موسسات از طرف ديگر، سبب شده است كه اين موسسات نتوانند رونق و رشد مناسبي داشته باشند. بديهي است تلاش در جهت حل و فصل اين مشكلات و توجه به پيشنهاداتي كه ارائه شده است منجر به تقويت هرچه بيشتر نقش موسسات تامين مالي در بازار سرمايه كشورمان خواهد شد.

* مدرس دانشگاه - حسابدار رسمي

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:21 بعد از ظهر

شبکه بانکی، واسطه یا سیاهچاله وجوه؟

دکترای اقتصاد مالی گفت: تعلل بیشتر در اجرای یک طرح نجات عملا به معنی حرکت به سمت بروز ورشکستگی بزرگی خواهد بود که عوارض غیرقابل جبرانی را بر اقتصاد کشور به همراه خواهد داشت.

مرتضی زمانیان، دکترای اقتصاد مالی در گفتگو با خبرنگار مهر درباره بحران نظام بانکی گفت: در شرایط کنونی نرخهای سود بانکی سپردهگذاری در بانک را بسیار جذاب و دریافت تسهیلات برای تولید را کاملا غیرجذاب ساخته است؛ تا حدی که تولیدکنندهکنندگان نیز سرمایه خود را نقد کرده و آن را در بانک سپردهگذاری مینمایند. در صورتی که تورم کمی بالاتر از نرخ سود بانکی بالا باشد، بنگاهها در فرایند زمانبر تولید عملا از تورم منتفع میشوند اما با در نظر گرفتن وضعیت کنونی، شبکه بانکی کشور نه تنها کارکرد سنتی خود یعنی رساندن منابع به بخش حقیقی را انجام نمیدهد، بلکه به یکی از اصلیترین موانع تولید تبدیل شده است.

عضو اندیشکده مطالعات حاکمیت و سیاستگذاری تصریح کرد: حال سوال اینست که عملا حجم کنونی تسهیلات بانکی با چه انگیزهای به چه افرادی پرداخت میشود؟ متاسفانه بخش زیادی از این تسهیلات در واقع استمهال تسهیلات گذشته است. بانکهای به دلایل مختلف از جمله پیچیدگیهای حقوقی پیگیری مطالبات غیرجاری، بعضا ترجیح میدهند با ارائه تسهیلات جدید به بدهکاران برای بازپرداخت بدهیهای قبلی خود، عملا زمان بازپرداخت بدهیها را به تعویق انداخته و مطالبات غیرجاری را تبدیل به مطالبات جاری نمایند. از اینرو نه تنها آمار موجود در مورد مطالبات غیرجاری بیانگر حجم واقعی این مطالبات نیست، بلکه آمار تسهیلات بانکی نیز نشاندهنده میزان منابع انتقال یافته به بخش تولیدی نیست.

وی در پاسخ به این سوال که سرانجام این فرایند به کجا منتج خواهد شد، توضیح داد: با نرخهای فعلی که بانکها به سپردهگذاران پرداخت مینمایند عملا روز به روز به حجم سپردههای بانکی یا همان حجم نقدینگی افزوده میشود که نتیجه آن افزایش روزافزون بدهیهای بانکی (روزانه صدها میلیارد) به سپردهگذاران است. از سوی دیگر به دلیل عدم وجود تولیدکنندگان علاقمند دریافت تسهیلات، عملا واسطهگری وجوه صورت نمیپذیرد که نتیجه آن عدم سودآوری فعالیت های بانکی است. بنابراین همواره بر حجم تعهدات بانکی افزوده میشود که این در نهایت منشا ورشکستگی بزرگی در بخش بانکی خواهد شد.

زمانیان درباره راهکاری برون رفت از این وضعیت نیز گفت: با توجه به وضع موجود نکات مهمی که در هر راهکار پیشنهادی باید بدانها پاسخ داد اولا مساله کاهش نرخ سود است که بدون تحقق آن عملا امکان اصلاح پایدار نظام بانکی وجود ندارد. نکته دیگری که در برخی از راهکارهای پیشنهادی از آن غفلت میشود آنست که راهکار مواجهه با این حجم از نقدینگی شکل گرفته صرفا مساله هدایت نقدینگی (به سمت بخشهای حقیقی) نیست. باید توجه داشت که اکنون بخش قابل توجهی از نقدینگی موجود از سنخ بدهیهای بدون پشتوانهی (!) شبکه بانکی است که در صورت مطالبه توسط سپردهگذاران پیش از نقد شدن، عملا منجر به نکول بانکها خواهد شد.

این کارشناس ارشد اقتصادی گفت: در این شرایط بسیار خطرناک که حجم نقدینگی یا همان بدهیهای شبکه بانکی به سرعت در حال افزایش است، تعلل بیشتر در اجرای یک طرح نجات عملا به معنی حرکت به سمت بروز ورشکستگی بزرگی خواهد بود که عوارض غیرقابل جبرانی را بر اقتصاد کشور به همراه خواهد داشت.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 29 / 3 / 1396 ساعت: 10:51 بعد از ظهر

درباره نرخ بهره فدرال رزرو

@eshghepool

دکتر مهدی کارنامه حقیقی

شاید برای بسیاری این سوال پیش آید که وقتی فدرال رزرو آمریکا نرخ بهره را تغییر می دهد، دقیقا چه چیزی تغییر می کند. در ذیل به این سوال پاسخ می دهیم اما قبل از آن لازم است نرخ موثر وجوه فدرال تعریف شود.

نرخ موثر وجوه فدرال:

نرخ وجوه فدرال نرخ بهره ای است که موسسات سپرده پذیر هر شب وجوه فدرال را با یکدیگر معامله می کنند. زمانی که یک موسسه سپرده پذیر در حساب های ذخیره اش مازاد داشته باشد می تواند به دیگر بانک ها که به آن وجوه نیاز دارند قرض دهد. به عبارت دیگر بانکی که وجه نقد اضافی دارد می تواند آن را به بانکی دیگر که مشکل نقدینگی دارد قرض دهد و بدین ترتیب موجودی نقد بانکی که مشکل دارد به سرعت افزایش می یابد.

نرخی که موسسه قرض گیرنده با آن بدهی اش را به موسسه قرض دهنده تسویه می کند توسط خود آن دو بانک تعیین می شود. اگر میانگین وزنی همه این نوع از معاملات بانک ها را محاسبه کنیم به آن نرخ موثر وجوه فدرال می گویند. اساساً نرخ موثر وجوه فدرال به وسیله بازار تعیین می شود اما فدرال رزرو از طریق عملیات بازار باز برای رسیدن به نرخی که آن را هدف گذاری کرده است در تعیین نرخ دخالت می کند. در ادامه عملیات بازار باز توضیح داده خواهد شد.

کمیته بازار باز فدرال رزرو (FOMC) در زمان هایی از سال نشست هایی را جهت تعیین نرخ هدف وجوه فدرال برگزار می کند. همانطور که در فوق گفته شد با برگزاری این نشست ها فدرال رزرو از طریق عملیات بازار باز (یا خرید و فروش قرضه های دولتی) بر نرخ موثر وجوه فدرال اثر می گذارد. فدرال رزرو حجم نقدینگی را با فروش قرضه های دولتی کاهش می دهد و بدین ترتیب نرخ وجوه فدرال را افزایش می دهد زیرا بانک ها وجوه کمتری جهت قرض دادن به یکدیگر در اختیار دارند. بطور مشابه فدرال رزرو می تواند از طریق خرید قرضه های دولتی حجم نقدینگی را افزایش دهد و بنابراین نرخ وجوه فدرال کاهش می یابد زیرا بانک ها موجودی نقد اضافی بیشتری جهت معامله با یکدیگر در اختیار دارند. این که فدرال رزرو بخواهد اوراق قرضه دولتی بخرد یا بفروشد به شرایط اقتصادی بستگی دارد.

اگر FOMC بر این باور باشد که رشد اقتصادی بسیار سریع است به گونه ای که فشارهای تورمی به همراه می آورد، آنگاه نرخ های بالاتر وجوه فدرال را جهت ملایم کردن فعالیت های اقتصادی مد نظر قرار می دهد. در سناریو مقابل FOMC ممکن است نرخ پایین تری برای وجوه فدرال را مد نظر قرار دهد تا رونق به فعالیت های اقتصادی باز گردد. (مطالب فوق برگرفته از سایت فدرال رزرو هست)

@eshghepool

تاریخ ارسال پست: 6 / 2 / 1396 ساعت: 11:17 قبل از ظهر

ماله ای به نام تورم !

دکتر مرتضی عباد

این کلافه گی که در کلیت اقتصاد ایران می بینید بخش عمده ایش به خاطر این هست که دیگه تورم نیست.

تورم وجود نداره تا همه مشکلات و بی کفایتی ها رو با یه جهش سی درصدی ماله بکشه و همه احساس وارن بافتی بکنن.

قبلا یه حرفی مصطلح بود می گفتن "ملک رو هر قدر هم گرون بخری گرون نیست!!!". راست هم بود این حرف، چند میلیون گرون هم می خریدی یکی دو سال دیگه می شد خاطره.

تولید کننده کاری به بازده تولید نداشت، مهم این بود که کارخونه ای که الان می ساخت دو سال دیگه می شد دو برابر و همه مشکلات تولیدش رو می پوشوند.

بانک، دولت، پیمانکار، همه و همه نون این تورم رو می خوردن، حالا یه جاهایی هم یه نقی می زدن که "اه چیه این تورم"، ولی در کل به مدد این تورم همه شده بودن اقتصاد دان و پول چاپ کن و وارن بافت.

اقتصاد ایران داره تو یه بخش هایی واقعی می شه، اینکه تاب این واقعی شدن رو بیاره یا نه نمی دونم، ولی اگه بخوان دوباره برگردن به بازی تورم اوضاع از کنترل خارج می شه با این حجم از نقدینگی.

مشکل از اونجایی بدتر شد که تنها کاری که بلد شدیم مسکن سازی بود، اینم البته فک می کنیم که بلد شدیم، والا اینم بلد نیستیم، تو خارج خونه صد ساله نوساز محسوب می شه، اینجا خونه سی ساله کلنگی!!! ولی خب کاری بود که اگه پول بود می شد انجام داد، برا همین ساختمان سازی، آپارتمان سازی، برج سازی، بساز بفروشی شد شغل دوم همه ایرانی ها.

پزشک متخصص در کنار طبابت سالی دو سه تا برج لوکس هم می ساخت.

تولید کننده و کارخانه دار، دفتر تولیدش محل فروش آپارتمان و واحد بود.

تاجر فرش یه شغلش هم آپارتمان بود

وارد کننده ماشین بساز بفروشی می کرد.

معلما مشارکتی می کوبیدن می ساختن.

کارمند، بازنشسته، راننده، خلبان، شغل آزاد، مهندس کامپیوتر، همه و همه شده بودن بساز بفروش، خوب هم می ساختن می فروختن.

همه هم پیش فروش می کردن، یعنی اونقد تقاضا بالا بود، کلنگ که می زدن یه اعلامیه و یا علی مدد، پیش فروش!!!

هر جایی هم پول کم می اومد بانکها آماده بودن، چه پولا که به اسم تولید و خرید تجهیزات تولید و خرید وسایل پزشکی و تجهیز مطب و ... نرفت تو دل بخش مسکن.

هر روز هم یه روش ابداع می شد، یکی زمین می داد، یکی می ساخت ۵۰-۵۰، نمی دونم یکی پول می داد یکی زمین، یکی هم می ساخت یه چیزی برمی داشت و ...

بنگاه ها غلغله، تو هر کوچه ای دو سه تا بنگاه، همه پر آدم هی بخر هی بفروش، هی بخر هی بفروش!!!

تا یه جایی این بازی خوب بود، سود بود پس خوب بود، ولی کسی هم فک نمی کرد این بازی تا کجا؟؟؟ این همه مسکن رو کی قراره بخره، یهو حباب ترکید، وام ها سررسید شد، هی تمدید هی تمدید، کم کم اصل و فرع رفت برا بانک، تقاضا که ضعیف شد بازار ملک رفت به فنا، اقتصاد هم برد به کما!!!

چیکاره ای: تو کار ملک و ساختمانم!

(همچی می گفت تو کار ملک و ساختمانم، آدم فک می کرد طراح برج های دبی و سنگاپوره، می رفتی می دیدی نشسته بنگاه سر کوچه یه قطعه زمین رو در روز دو سه بار می خره، می فروشه)

چیکاره ای: تو کار ماشینم!

( نه که فک کنی تعمیرکاره، یا صافکاره، یا طراح ماشینه، نه!!! می ره مجتمع، روزی سه چهار تا ماشین دست دوم دست به دست می کنه رو هر کدوم هم سیصد چهارصد نون می خوره)

قطعا سالهای قبل با این دو دیالوگ برخورد داشتید، کسانی که کارشون بنگاه نشینی بود، زمین، ملک، آپارتمان، خودرو ... من خودم شاهد بودم که یه دلال زمین، یه قطعه زمین رو سه بار خریده بود با قیمت های مختلف، یعنی فروخته بود، چند دست چرخیده بود، بعد باز این خریده بود به قیمت بالاتر، باز فرداش فروخته بود، باز خریده بود... شاید به نظر کمدی بیاد ولی واقعیت داشت!!!

سریال برره یادتونه، یادتونه چجوری کار می کردن، می رفتن می نشستن تو مزرعه زل می زدن به زمین دیم!!!

خیلی وقتا تصور ما از کار هم دقیقا همون بود و هست، طرف می نشست بنگاه حرف می زد داستان می گفت، چایی می خورد، ماهی یه معامله هم می کرد ده برابر حقوق کارمند درآمد داشت اسمش هم می شد کار کردن، یا کارمند می ره اداره کارت می زنه، زل می زنه به مانیتور، با همکاراش صبحانه می خوره، شوخی می کنه، تایم اداره که تموم می شه می ره خونه اسمش می شه کار!!!

خیلی جاها ما هم اونجوری کار میکردیم، یعنی تورم رو می ذاشتیم پای کار، الان که این تورم به هر دلیلی، دقت بکنید به هر دلیلی، دیگه نیست خیلی از کسب و کارها هم به مشکل برخورده و خیلی شغل ها ماهیت خودش رو از دست داده.

امیدواریم همینطور بمونه و کمتر بشه تا هر کی بره سر کار خودش..

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 21 / 1 / 1396 ساعت: 4:19 بعد از ظهر

ای تی اف (ETF)یا صندوق سرمایه گذاری قابل معامله در بورس چیست؟

یک ETF درواقع «صندوق سرمایه گذاری قابل معامله در بورس» است، سهام صندوق هایی که معمولاً در انواع مختلف دارایی ها با نسب گوناگون سرمایه گذاری میکنند. (وجه نقد، اوراق مشارکت، سهام و سایر دارایی ها) ETFها سهامی توزیع میکنند که در بورس معامله میشوند و نقدینگی و شفافیت قیمت نسبتاً بالایی دارند.

"ای تی اف" هایی وجود دارند که در تمام انواع دارایی ها نظیر سهام بورسی، اوراق مشارکت، بازار املاک و سایر دارایی ها پخش شدهاند. بعضی از این صندوق ها (ETF) شاخص های وسیعی را پوشش میدهند و بعضی دیگر بر بخشهای خاصی از یک کلاس دارایی، همچون سهام شرکت هایی خاص در یک صنعت یا اوراق مشارکت بلندمدت تمرکز دارند.

«ای تی اف» ها معمولاً در سبد خود سهام و دارایی های متنوعی دارند که به سرمایه گذاران این امکان را میدهد به این مجموعه متنوع از سرمایه گذاری ها به آسانی خرید سهام یک شرکت و با هزینه کمتر دسترسی داشته باشند.

چرا خرید ETF یا صندوق سرمایه گذاری قابل معامله در بورس مزایای بهتری دارد؟

«ای تی اف» ها مزایای زیادی برای سرمایه گذاران به ارمغان میآورند. چون بیشتر آنها به شکل منفعل مدیریت میشوند، معمولاً هزینه های کمتری نسبت به سرمایه گذاری در صندوق های دیگر دارند، درنتیجه هزینه های صندوق کمتر شده و پول بیشتری برای سرمایه گذاری برای شما باقی میماند. از طرفی ETF ها به خوبی متنوع سازی شدهاند و به شما این اجازه را میدهد تا یک پرتفوی با متنوع سازی خوب را فقط با سرمایه گذاری در چند ETF بسازید. این صندوق ها همچنین ازنظر مالیاتی کارآمدتر از سایر انواع سرمایه گذاری ها هستند که این کار به پس انداز شدن پول شما نیز کمک میکند. ETF ها به شکل روزانه دچار نوسان ارزش میشوند، درست مثل سهام. این صندوق ها (ETFها) میتوانند از طریق افزایش قیمت و در بعضی موارد با توزیع سود به شکل سود سهام، با افزایش ارزش همراه شوند (به عبارتی ارزش صندوق بالا میرود).

آیا سرمایه گذاری در صندوق سرمایه گذاری قابل معامله در بورس یا ETF مفید است؟

شما میتوانید از این صندوقها برای ساخت یک پرتفوی سرمایه گذاری متنوع سازی شده که با اهداف سرمایه گذاری، ریسک پذیری و افق زمانی سرمایه گذاری تان همخوانی دارد استفاده کنید. بر سر استراتژی تخصیص دارایی خود به توافق برسید و تصمیم بگیرید که چه مقدار در انواع دارایی مختلف سرمایه گذاری نکنید. بهتر است با انتخاب ETF هایی که همبستگی کمتری با هم دارند، متنوع سازی خود را گستردهتر کنید.

منبع: مدیرمالی

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 21 / 12 / 1395 ساعت: 7:34 بعد از ظهر

شروع كسب و كار

هر كسب و كاري نيازمند انواع مختلف امور مالي است. يك تجارت موفق از سرمايه كافي نشات ميگيرد. در اينجا چالشهاي زيادي وجود دارد ، اما منابع زيادي نيز براي كمك شما در دسترس است. حسابداري و امور مالي كلي هزينههاي شروع كار براي هزينههاي اوليه كسب و كار خود برنامهريزي كنيد. هر كسب و كار متفاوت است و داراي نقدينگي خاص خود است كه در مراحل متفاوت توسعه مورد نياز ميشود ، بنابراين هيچ روش كلي براي ارزيابي هزينههاي شروع وجود ندارد. بعضي كسب و كارها با يك بودجه محدود نيز ميتواند شروع شود ، در حاليكه سايرين ممكن است نيازمند سرمايهگذاري عظيم باشد. اما نكته مهم اين است كه آيا شما داراي پول كافي براي شروع كار و به اصطلاح ريسك هستيد. براي شناسايي هزينههاي شروع ، بايد همه هزينههاي تجاري را در مراحل اوليه تخمين زنيد. بعضي از اين هزينهها يك بار است ، مانند هزينه ثبت شركت و بهاي خريد يك مكان. اما بعضي از هزينهها بصورت مستمر است مانند بيمه ، مصارف عمومي ( برق و تلفن ) و غيره. با برآورد اين هزينهها فكر كنيد كه آيا ضروري هستند. يك بودجه واقعي براي شروع بايد شامل عناصر ميباشد كه براي شروع كسب و كار لازم است. اين هزينهها به دو بخش مجزا تقسيم ميشوند: هزينههاي ثابت ( هوايي ) و متغير ( مربوط به فروش ). هزينههاي ثابت شامل مشخصههايي مانند اجاره ماهانه ، برق و تلفن و بيمه و هزينههاي امور اجرايي است. هزينههاي متغير شامل خريد ، بستهبندي ، كمسيون فروش و هزينههاي مربوط به فروش مستقيم يك محصول است. كارآفرين روش براي محاسبه هزينههاي شروع استفاده از يك برگه گزارش كار است كه مشخصههاي هزينههاي متفاوت را فهرستبندي كرده است. اينكه چه مقدار هزينه لازم است، بستگي به نوع كسب و كارتان دارد. بسياري از كسب و كارهاي خانگي را مي توان با هزينه اي خيلي ناچيز شروع كرد. بالطبع كسب و كارهاي بزرگتر هزينه هاي بيشتري در بر خواهد داشت. فكر خوبي است كه يك ليست جامع از تمام هزينه هاي پيش بيني شده داشته باشيد و سپس يك گردش وجوه براي 12 ماه تهيه كنيد.

تاریخ ارسال پست: 2 / 6 / 1395 ساعت: 6:41 بعد از ظهر